Vuelve el trading de alta frecuencia, en esta ocasión con una ineficiencia explotada en varios futuros negociados en el CME.

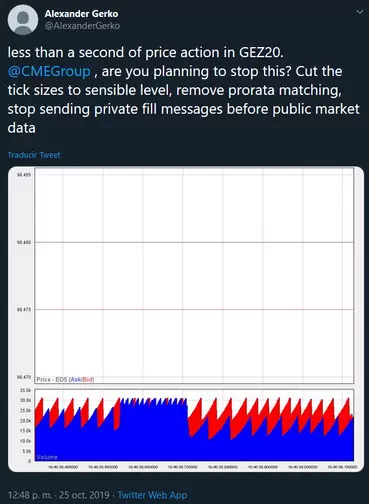

Parecía que la moda del trading de alta frecuencia (high frequency trading o HFT), del que hemos hablado extensamente en esta web, se había quedado completamente desfasada pero recientemente un tweet de Alexander Gerko, fundador de XTX Markets, despertaba mi atención:

Pero ¿qué es lo que sucede en el Chicago Mercantile Exchange (CME)?

HFT Strikes Back

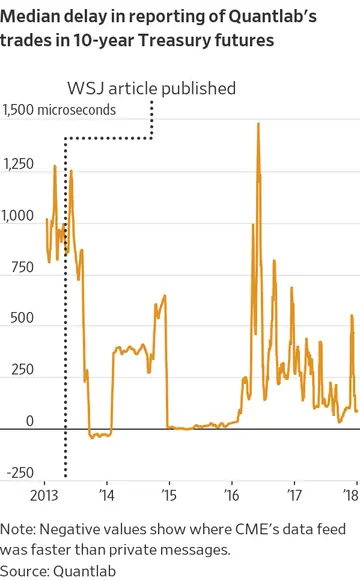

Pues resulta que en el CME aparentemente hay un fallo en el sistema de negociación de este mercado que permite ser explotado obteniendo importantes beneficios. Se trata de un problema que ya en 2013 había sido detectado y en teoría había sido solucionado pero el tweet de Gerko parece indicar que no ha sido así.

El fallo que se deriva de la forma en que el CME distribuye la información en relación a una determinada operación. Por un lado, el CME envía un mensaje privado de confirmación al comprador y al vendedor que participan en la operación; por otro lado, tenemos el data feed público que informa de todas las operaciones a los participantes de mercado.

En algunas ocasiones, una empresa recibirá la confirmación privada de su operación justo antes de que sea enviada al data feed público del CME. Y es precisamente esa latencia en el envío de la información la que permite a una empresa de trading de alta frecuencia deducir si el mercado va a subir o bajar, compran o vendiendo rápidamente para beneficiarse de ese retardo en la información.

Obviamente si nuestros queridos lectores están pensando en aprovecharse de dicha latencia, mejor que se vayan olvidando por cuanto estamos hablando de retardos del orden de unos pocos microsegundos. Según un análisis realizado por la compañía Quantlab a finales de 2017 la ventaja promedio de los mensajes privados vs el data feed público estaba en unos 100 microsegundos, aunque en algunos casos se pudo detectar una diferencia de más de 2.000 microsegundos. Y ojo porque estas latencias se han visto incluso en productos tan conocidos como el E-mini S&P 500, el 10-Year T-Note o el Crude Oil.

El Canario en la Mina

¿Cómo explotan las firmas de alta frecuencia estas latencias? Básicamente lo hacen utilizando lo que se conoce como canary orders u órdenes canario. Se trata de órdenes de compra o venta de poco volumen (1-2 contratos), que se utilizan para detectar grandes operaciones que podrían mover el mercado.

Imaginemos, por ejemplo, que las posiciones en el mercado del Crude Oil están $60.00 x $60.01. Un trader puede tantear el mercado situando una orden de compra en la cola a $60.00; si el trader recibe un mensaje de que la orden se ha ejecutado podría ser un indicio de que un gran vendedor está en acción y que el precio está a punto de bajar a $59.99, aunque la información aún no ha llegado al feed público. En ese momento, la firma de alta frecuencia intentará adelantarse vendiendo rápidamente a $60.00 para tomar ventaja del movimiento esperado y ganar 1 centavo por contrato.

Alternativamente, podemos usar la información de un mercado para obtener ventaja en otro altamente correlacionado. Así, si un trader de alta frecuencia detecta que los futuros del S&P 500 negociados en el CME están a punto de subir, podría comprar rápidamente el ETF del S&P 500 conocido como SPY para aprovechar el movimiento que se producirá en unos segundos.

El Día de la Marmota

Todo esto nos lleva nuevamente al punto donde pensábamos que ya habíamos terminado con el debate, y que aparentemente había quedado resuelto con la publicación del más que recomendable libro de Michael Lewis, Flash Boys y el lanzamiento de la Investors Exchange (IEX) en EEUU.

Sin embargo, esta nueva ineficiencia detectada en el CME reabre el ya tradicional debate acerca de si esta ventaja es injusta o simplemente es una jugada inteligente por parte de los traders de alta frecuencia. Por un lado, se puede argumentar que este tipo de prácticas no tiene un impacto negativo sobre los traders que operan de manera habitual y no se mueven en el terreno de los microsegundos, siendo únicamente una lucha entre operadores de alta frecuencia, en la que ganará aquel que logre ser más rápido. Pero, si nos ponemos muy quisquillosos, podríamos decir que el CME está auspiciando técnicas demasiado similares al Front-Running en su mercado, esto es, se permite que un participante del mercado pueda explotar información previa de las órdenes de otros operadores a su favor. Un consentimiento de carácter implícito que realmente tampoco debería extrañar por cuanto los traders que realizan este tipo de prácticas suelen ser algunos de los clientes más importantes del CME por lo que tampoco tienen incentivos a arreglar estos fallos.

Saludos,

X-Trader