Artículo patrocinado por Tickmill. ¡Opera con uno de los brokers más económicos de la industria!

Seguramente algunos de nuestros lectores hayan oído hablar de la Taylor Trading Technique, e incluso puede que se hayan topado con el libro escrito por G.D. Taylor en los años 50 cuando buscaban nuevas ideas para su trading. Para que podáis saber de qué va esta técnica y cómo podéis integrarla en vuestro trading, aquí tenéis este artículo ;).

El Ciclo de 3 Días

La técnica de trading de Taylor fue ideada por George Douglass Taylor a finales de los años 40. Taylor era un trader especializado en la operativa con futuros sobre granos (maíz, soja, trigo, etc.) que detectó una estructura de mercado recurrente a la que denominó “Ciclo de 3 Días”.

La premisa principal de la que parte Taylor es que los mercados son dirigidos y manipulados por el Smart Money. Dicho de otro modo, existe una “ingeniería de mercado” realizada por los poderes que controlan el precio. Estos insiders del mercado provocan frecuentemente bajadas del precio para poder generar oportunidades de compra para ellos mismos; del mismo modo, una vez que han obtenido beneficios suficientes, provocan techos de corto plazo donde liquidan sus posiciones. Después de formarse ese techo, nuevamente el mercado volverá a bajar y el ciclo se repetirá.

El objetivo de esta “ingeniería” es amplificar el ritmo natural del mercado, creando falsos movimientos para engañar a los traders y hacerles creer que deben comprar cuando deben vender y viceversa. Por tanto, según Taylor, lo que debe hacer un trader inteligente es aprender a identificar el ritmo del mercado y aprovechar estos falsos movimientos. Realmente esto que propone Taylor no es nada descabellado: no en vano, si pudiéramos ver en tiempo real el posicionamiento de los traders retail seguramente tendríamos información suficiente para construir un excelente sistema de trading basado en ella.

Explicada la visión conceptual de Taylor, pasamos a ver en detalle las características de cada uno de los tres días que componen el ciclo de 3 días, denominados Buy Day, Sell Day y Sell Short Day, así como las reglas operativas a aplicar en cada caso.

Buy Day

Un Buy Day es una sesión en la que el que el mercado sube con fuerza, en consonancia con la tendencia de mercado. Buscaremos este tipo de sesión después de 1-3 días de movimiento a la baja. El Buy Day anticipa el final de una fase bajista, avisando de que los últimos vendedores han entrado en el mercado y se han quedado atrapados en los mínimos de la sesión.

Nuestro precio de referencia en este caso será el mínimo de la sesión anterior. Si se produce un movimiento del precio por debajo de dicho mínimo, pero seguidamente el precio vuelve a subir por encima de él, trataremos de entrar comprados rápidamente en el mercado. Taylor sugiere aquí entrar con órdenes a mercado, sin órdenes limitadas, tan pronto el precio retorne al mínimo que se ha perforado, situando un stop de pérdidas en el mínimo que se haya marcado en la sesión.

Siendo un poco más específicos, un Buy Day perfecto debería verificar que:

- Se produce un testeo del mínimo de la sesión anterior en el que, tras perforarse dicho nivel, se encuentra apoyo por parte de los compradores.

- Los mínimos de la sesión se producen en la mañana, mientras que los máximos se marcan hacia el final del día.

- El cierre de la sesión se produce en la parte superior del rango diario.

Si al cierre de la sesión nuestra posición larga está en positivo deberemos mantenerla abierta hasta la siguiente sesión. Por el contrario, si el mercado está cerca de cerrar sin cambios, será una señal de debilidad y deberemos cerrar posiciones antes de que finalice la sesión. Adicionalmente, si el movimiento del mercado fuera extremadamente favorable, también deberíamos cerrar posiciones antes de que finalice la sesión.

Por último, cabe mencionar dos reglas adicionales cuando se produce un gap al alza o a la baja y consideramos que puede producirse un Buy Day:

- Si el mercado abre con un fuerte gap a la baja, abriendo por debajo del mínimo de la sesión anterior (es lo que Taylor denomina Buy Day Low Violation), deberemos comprar al menor signo de que el mercado está construyendo un soporte, buscando cerrar posiciones si el precio vuelve al mínimo de la sesión anterior.

- Por el contrario, si el mercado abriera con un fuerte gap al alza (en la terminología de Taylor, Buy Day Highs Made First), existe el riesgo de que se marque primero el máximo de la sesión y el mercado se gire a la baja. En este caso, se recomienda buscar entradas cortas, no considerando siquiera la posibilidad de realizar compras en el mercado.

Sell Day

Si hemos logrado capturar un Buy Day, cabe esperar que en la siguiente sesión el precio continúe moviéndose a favor de nuestras posiciones. Esto es precisamente lo que sucede en el Sell Day el cual, a pesar de lo confuso que puede resultar su nombre, no es un día para abrir posiciones cortas (aunque sí para tratar de cerrar las posiciones largas del día anterior).

En el Sell Day, esperamos que exista un momentum residual que impulsará el mercado a tantear, e incluso superar, el máximo del Buy Day, esto es, de la sesión anterior. Este impulso deberá ser aprovechado para liquidar las posiciones largas que mantenemos de la sesión anterior.

Por supuesto, si el mercado no manifestara cierta inercia a continuar con el movimiento del día anterior, deberemos liquidar posiciones lo antes posible.

Sell Short Day

El día final del ciclo detectado por Taylor es el Sell Short Day, el cual guarda ciertas similitudes con el Buy Day. En este caso, el momentum residual que le queda al mercado empujará el precio a superar el máximo del Sell Day, atrapando a los compradores más rezagados que entrarán en este último rally. En este momento, tras haberse superado el máximo del día anterior, deberemos buscar una corrección del precio por debajo de ese nivel para abrir posiciones cortas.

En Sell Short Day ideal, la apertura de la sesión estará próxima al cierre del día anterior. Seguidamente marcará el máximo de la sesión y después bajará a marcar los mínimos, cerrando cerca de la parte inferior del rango del día. En particular, si el cierre termina cerca de los mínimos de la sesión, será una clara indicación de debilidad en el mercado, lo que nos indicará que debemos mantener abiertas nuestras posiciones cortas, tratando de liquidarlas en la sesión siguiente aprovechando la inercia del mercado.

Por el contrario, si en la sesión que esperamos sea un Sell Short Day se produce un fuerte rally por encima del máximo del Sell Day, entonces buscaremos abrir cortos con objetivo en dicho máximo. En todo caso, en esta situación buscaremos cerrar posiciones en la misma sesión.

Del mismo modo, si el mercado abriera a la baja y posteriormente se produjera un apoyo y giro hasta cerrar cerca de los máximos de la sesión, entonces será recomendable no entrar cortos en el mercado, esperando a la siguiente sesión para operar siguiendo las mismas reglas descritas anteriormente (venta tras superar máximos y girarse el precio a la baja).

Por último, debe tenerse especial cuidado con los Sell Short Days en los que se produce una vuelta rápida en forma de V, ya que podrían ser un síntoma de que se está anticipando la formación de un Buy Day.

Inside Days

Un caso particular dentro del método de Taylor son los Inside Days, en los que el precio no viola ni el máximo ni el mínimo de la sesión anterior. Aquí Taylor señala que los Inside Days deben ser considerados como una señal de que el mercado está en un punto de equilibrio de corto plazo. Por tanto, en este caso, tanto el máximo como el mínimo del Inside Day deben ser considerados niveles de referencia, si bien en este caso operaremos al contrario de lo que hemos visto hasta ahora. Así, si se rompe el máximo del Inside Day, deberemos entrar comprados en el mercado, mientras que si se rompe el mínimo, buscaremos establecer posiciones cortas.

Ejemplo Práctico

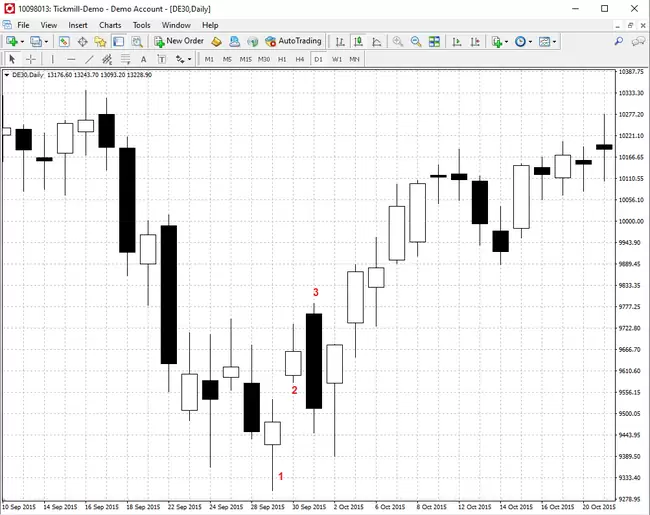

Veamos a continuación un ejemplos real de la técnica de Taylor en acción. Consideremos el siguiente gráfico diario del Dax:

En la vela que hemos marcado como (1), se produce un Buy Day muy claro: tras perforar el mínimo de la sesión anterior (abriendo incluso con un ligero hueco) y marcar nuevos mínimos, el precio se gira al alza, debiendo entrar comprados en el momento en que el precio rebasa el mínimo de la sesión anterior, situando un stop de pérdidas en el mínimo de la sesión. La vela finaliza cerrando al alza (si bien nos gustaría que hubiera cerrar más cerca de los máximos de la sesión) y con nuestra operación en positivo.

Al día siguiente, tenemos un Sell Day en la vela (2): el mercado abre al alza y disponemos de múltiples oportunidades para liquidar nuestra posición larga a buen precio. Por último, se produce un Sell Short Day en la vela (3): el mercado abre con hueco al alza superando incluso el máximo previo, pero rápidamente se gira a la baja. En ese momento, debemos aprovechar para vender cuando el precio caiga por debajo del máximo anterior. El cierre de esta vela muestra una clara debilidad, terminando en la parte inferior del rango, lo que invita a mantener las posiciones cortas para la siguiente sesión.

Por último, en la vela posterior al Sell Short Day se observa un hueco al alza en la apertura que posteriormente es corregido, marcando mínimos por debajo de la vela bajista previa. Es en este momento cuando debemos liquidar las posiciones cortas. Además, podemos ver que esta última vela rompe el ciclo de 3 días bajista, formándose un Buy Day que inicia un nuevo ciclo alcista.

Cuantificando la Técnica

Seguro que muchos de nuestros lectores al empezar a leer este artículo se han acordado rápidamente de una estrategia que aparece en el imprescindible Street Smarts de Linda Bradford Raschke y Larry Connors. Y es que la estrategia 80-20’s que aparece en la página 31 de ese libro está inspirada justamente en la metodología de Taylor. Para los que no se acuerden de cómo va esa estrategia, os recuerdo aquí brevemente las reglas:

Reglas de Compra

- En la sesión anterior, el mercado abre en el 20% superior del rango de la vela y cierra en el 20% inferior de la misma.

- Una vez empieza la sesión actual, el precio debe moverse entre 5 y 15 ticks por debajo del mínimo de la sesión anterior.

- En ese momento, situamos un stop de compra al nivel del mínimo de la sesión anterior. Una vez ejecutada la orden, se sitúa un stop de pérdidas en el mínimo de la sesión actual.

Reglas de Venta

- En la sesión anterior, el mercado abre en el 20% inferior del rango de la vela y cierra en el 20% superior de la misma.

- Una vez empieza la sesión actual, el precio debe moverse entre 5 y 15 ticks por encima del máximo de la sesión anterior.

- En ese momento, situamos un stop de venta al nivel del máximo de la sesión anterior. Una vez ejecutada la orden, se sitúa un stop de pérdidas en el máximo de la sesión actual.

Evidentemente, automatizando esta estrategia tendríamos un excelente punto de partida para testear en bruto el marco conceptual de Taylor. Más sobre esto proximamente en el Foro.

Afinando las Entradas

Un refinamiento de la técnica original de Taylor para filtrar mejor las entradas, muy en la línea del trabajo realizado por Larry Connors y César Álvarez, es el uso de un RSI de 3 períodos calculado sobre un ROC de 2 períodos. En particular, nuestras posibilidades de éxito aumentarán cuando dicha combinación de osciladores:

- Esté por debajo de 30 en la vela previa a un Buy Day.

- Esté por encima de 70 en la vela previa a un Sell Short Day.

Veamos cómo queda nuestros ejemplo anterior insertando el indicador que acabamos de comentar:

Como podemos ver, el hecho de que el ejemplo haya salido tan bien no es casual, ya que el RSI 3 del ROC 2 estaba claramente por debajo de 30.

Conclusiones

Como podemos ver, la técnica de trading de Taylor constituye una excelente herramienta para cualquier trader que busque una base sobre la que desarrollar su propia estrategia, proporcionando un marco conceptual abierto a la introducción de múltiples filtros y mejoras. Sin ir más lejos, una primera modificación que se me ocurría mientras escribía este artículo sería, por ejemplo, no fijar el número de velas del patrón y operar solo con aquellas velas que cumplan las condiciones para ser Buy Day o ser Sell Short Day. Por supuesto, también podríamos filtrar el patrón para operarlo solo cuando el precio esté por encima o por debajo de una media de largo plazo, adaptarlo a velas intradía (por ejemplo, en timeframe de 1 o 4 horas), etc. En definitiva, miles de posibilidades para construir nuestra propia estrategia sobre esta base.

Saludos,

X-Trader