¿Hasta qué punto sabemos que lo que vemos en nuestra pantalla es real? ¿Es posible distorsionar el mercado si disponemos de los medios adecuados? Prácticas como el Quote Stuffing parecen indicar que en el futuro las máquinas controlarán los mercados.

Últimamente ando muy crítico con el trading, al menos tal y como se conoce a nivel retail. Y el motivo no es otro que con el advenimiento del High Frequency Trading todos los pilares del trading clásico se desmoronan. Quizás después de leer lo que voy a contarles también empiecen a reflexionar sobre su operativa.

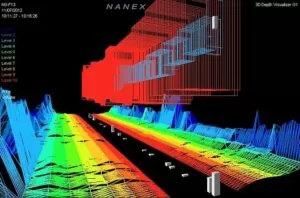

El caso es que Eric Hunsader, fundador de Nanex, empresa especializada en data feeds e históricos de mercados financieros de alta calidad, ha levantado ampollas con sus recientes declaraciones. Según Hunsader, parece ser que existe un nuevo algoritmo actuando en el futuro mini S&P 500 negociado en el CME que altera los precios de activos relacionados con este futuro, como por ejemplo el SPY (ETF del S&P 500), creando oportunidades de arbitraje. Cuando el algoritmo actúa, la horquilla del SPY se amplia de un centavo a un dólar en la Bolsa de Filadelfia, mientras que en el resto de mercados donde se negocia permanece estable, manteniéndose en un centavo. En ese momento, el algoritmo compra o vende instantáneamente suficientes contratos de futuros para atravesar tres escalones del libro de órdenes en 50 milisegundos.

Otro algoritmo detectado por Hunsader varía el tamaño de las posiciones en la parte superior del libro de órdenes de entre 20 y 40 valores del Nasdaq durante unos pocos milisegundos varias veces durante la sesión, generando entre 2.000 y 4.000 operaciones por segundo, entre dos y cuatros veces lo normal, generando un elevado tráfico de datos en el sistema de negociación. Así por ejemplo el pasado 16 de Marzo ese algoritmo generó 390.000 mensajes en un segundo para varios valores entre las 11.01 y 11.02 EST; tal volumen de información hace un año habría colapsado el sistema de negociación ya que su límite de procesamiento estaba en 200.000 mensajes por segundo por aquel entonces. Y lo más gracioso de todo es que nadie sabe exactamente cuál es el objetivo de tan elevado número de órdenes… o quizás sí.

Es aquí donde entra el conocido como Quote Stuffing, un término que en los próximos meses seguramente se ponga de moda. Se trata de una práctica de los High Frequency Traders mediante la cual se enlentece intencionadamente el sistema añadiendo y cancelando órdenes para aumentar el tráfico de mensajes. Posteriormente el trader de alta frecuencia filtrará todos los mensajes que hayan sido generados por su propia máquina obteniendo una ventaja en términos computacionales.

El término ha sido acuñado por un trader llamado Yan Ohayon el cual explica en este video publicado en YouTube cómo funciona el Quote Stuffing:

Por si teníamos poco con esto, recientemente un amigo mío que se dedica al trading propietario me comentaba que había tenido acceso a los datos en bruto del mercado, esos que se venden por auténticas millonadas al mes y que son implementados en centros ubicados en torno a los servidores del mercado. Y realmente me confeso que le había sorprendido notablemente ya que la información que se transmitía en bruto desde el mercado no tenía nada que ver con la que podemos encontrar en cualquier feed de datos accesible al trader particular como eSignal.

En definitiva, que frente a estas potentes máquinas que son capaces de entorpecer y distorsionar el mercado, y que trabajan con datos que sólo son accesibles para unos pocos debido a su elevado coste, poco podemos hacer, al menos en su terreno. Pero además debemos tener en cuenta que este tipo de operativa es una tendencia que cada vez está más implantada en los mercados negociados electrónicamente por lo que es probable que con el tiempo su impacto se deje sentir cada vez más en los mercados.

Curiosamente ni los reguladores ni los propietarios de los mercados se han pronunciado al respecto; simplemente se han limitado a ampliar la capacidad de proceso de mensajes en el Consolidated Quote System (CQS), el servicio electrónico que ofrece cotizaciones para diversos mercados en EEUU, incluyendo AMEX y NYSE; se espera que para Julio el CQS alcance una capacidad de 1 millón de mensajes por segundo. Parece que no les importa este tipo de prácticas… lo cual es normal dado que cobran unas importantes comisiones por los espacios cedidos para colocar servidores cerca de los del mercado, acceder a datos en bruto, etc. Claro que, ¿no se supone que en un mercado regulado debería proteger a todos los participantes por igual, y no favorecer al que sea capaz de pagar más?

Saludos,

X-Trader