Presentados en sociedad en la edición de Noviembre de 2008 de Stock & Commodities, los Corona Charts de Ehlers proponen una visión multidimensional del mercado utilizando para ello 4 indicadores:

- Spectrum, a partir del cual se extrae el ciclo dominante del mercado

- Swing Position

- Cycle Signal to Noise Ratio

- The Trend Vigor

Estos 4 indicadores tienen la peculiaridad de mostrar una especie de aura o «corona» alrededor (de ahí su nombre) que indica que no se está produciendo una señal relevante.

1. Spectrum

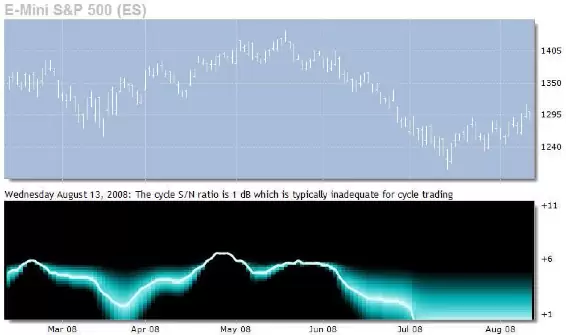

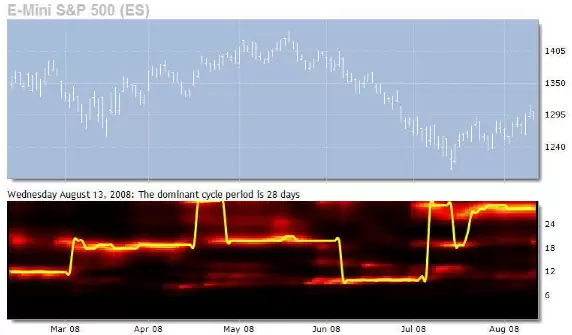

El Spectrum mide la actividad ciclíca sobre un periodo comprendido entre 6 y 30 barras utilizando diferentes filtros digitales continuos. Los ciclos de mayor duración no se tienen en cuenta ya que son considerados parte de la tendencia, mientras que los ciclos más cortos son obviados debido a la gran cantidad de ruido que contienen. La amplitud de la salida obtenida con cada filtro es comparada con la señal más fuerte y el resultado se representa en forma de heatmap en un rango de amplitud de 20 decibelios. Finalmente el ciclo dominante será aquel nivel que presente mayor fuerza dentro del espectro, generalmente representada en amarillo claro. Cuanto más concentrado esté el color amarillo en un nivel, más clara será la determinación del ciclo dominante; por el contrario, si los colores se difuminan y oscurecen, no podremos determinar la presencia de ningún ciclo. Asimismo en ocasiones podemos encontrarnos con rápidos cambios en el valor del ciclo dominante, lo cual será una señal de que o bien la fuerza del ciclo es muy pequeña o bien existen armónicos en los datos.

El siguiente ejemplo sobre el futuro del mini S&P 500 nos permitirá entender mejor el concepto que trata de representar el Spectrum. Como podemos ver en el gráfico, entre Mayo y Julio de 2008 el mercado estaba en una clara tendencia bajista por lo que no había actividad cíclica alguna, motivo por el cual el ciclo dominante oscila bruscamente mostrando un valor de 28 días.

2. Swing Position

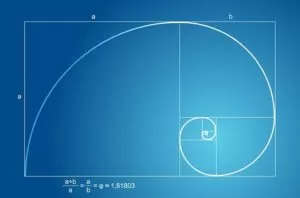

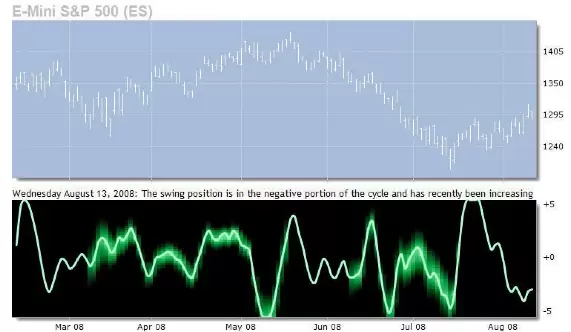

Ahora que conocemos si existe actividad cíclica en el mercado y cuál es el ciclo dominante gracias al Spectrum, necesitamos saber ahora en qué parte del ciclo nos encontramos. Si bien esto es algo que podemos deducir a ojo mirando el gráfico, dado que los ciclos perfectos en los mercados no existen es mejor hacer esto de forma algo más científica. Para ello simplemente basta con correlacionar el precio con una onda senoidal perfecta con el mismo ciclo que el dominante en el mercado, mediante cuyo resultado nos permitirá determinar de forma más precisa el punto del ciclo en el que nos encontramos.

La siguiente figura muestra el indicador Swing Position para el mini S&P 500 en el mismo periodo del ejemplo anterior, el cual oscila en una escala arbitraria comprendida entre -10 y +10. Por tanto, si buscamos giros en los mercados, deberemos buscar valores extremos del indicador en relación a sus valores más recientes. Asimismo en aquellos casos en los que el indicador se ve envuelto en una especie de «corona»descartaremos los giros pues no estará indicando que existe poca actividad cíclica en el mercado debido a que el mercado está en tendencia.

En el ejemplo tenemos algunas señales claras de giro; tal es el caso de Febrero, mediados de Mayo y finales de Julio de 2008. En el resto de giros podemos ver que el indicador está envuelto en una corona por lo que no son tenidos en cuenta.

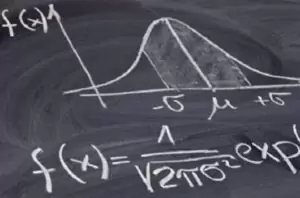

3. Cycle Signal to Noise Ratio

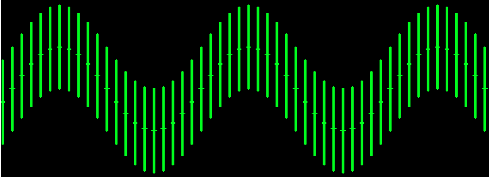

Adicionalmente nos interesa saber cómo es la amplitud del ciclo en relación al ruido de mercado. Para ello Ehlers considera que una forma de medir el ruido es la amplitud media de cada barra ya que según él, «no existe información útil para el trading dentro de una barra». En base a esta definición de ruido, se muestra en la siguiente figura un ejemplo de onda en la que el ciclo dominante es igual a la amplitud del ruido (en el argot del procesado de señales esto es, la relación señal/ruido sería igual a 0 dB). Obsérvese que a pesar de la presencia de ruido, es factible todavía obtener información útil para distinguir el ciclo si bien debido al ruido seguramente compraríamos en el máximo del mínimo del ciclo y venderíamos en el mínimo del máximo del ciclo obteniendo en media un beneficio nulo.

Aplicando este indicador al gráfico del mini S&P 500, vemos que la escala del Cycle Signal to Noise Ratio está graduada entre 1 y 11 dB, si bien generalmente es raro que la relación entre señal y ruido supere los 6dB. Si el Cycle Signal to Noise Ratio baja de 4 dB es una señal de que no debemos buscar giros en el mercado ya que probablemente el nivel de ruido sea más o menos constante pero directamente no exista amplitud de ciclo porque sencillamente no hay actividad cíclica. Tal sería el caso de comienzos de Junio en el que sería poco recomendable operar sobre la base de ciclos al estar iniciando el mercado una fuerte tendencia bajista. Sin embargo el periodo comprendido entre finales de Abril y primeros de Junio sí muestra algunas oportunidades de trading basadas en ciclos.