En este artículo, cedido por la web YoFXTrader, uno de sus usuarios Freeman ha escrito un post muy interesante en su Foro donde explica cómo encontrar operaciones interesantes combinando gráficos grandes y pequeños, en base a la fractalidad del mercado. Dado el interés que ha suscitado el artículo, el webmaster de YoFXTrader ha decidido compartirlo con todos nosotros, al cual el agradecemos enormemente que nos haya tenido en cuenta ;). Por supuesto vuestros comentarios sobre el mismo son bienvenidos en el Foro.

La Fractalidad del Mercado

Hola a todos,

Hoy voy a explicar cómo encontrar operaciones interesantes combinando gráficos grandes y pequeños, en base a la fractalidad del mercado.

Es un método sencillo y bastante básico. Para algunos incluso puede ser demasiado obvio. Sin embargo, hasta el momento, es el que mejores resultados me está dando. Todavía estoy aprendiendo a dominarlo, ya que de la teoría a la práctica hay mucho trabajo por medio.

Se trata sólo de una visión personal del mercado con la que me siento cómodo, así que de ninguna manera pretendo hacer dogma de ello. Simplemente compartir lo aprendido, como es lo habitual en este foro.

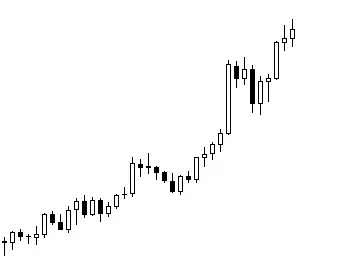

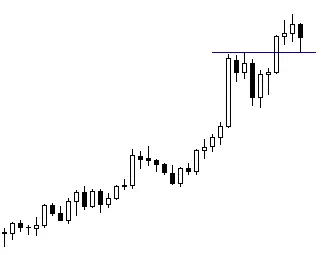

Echemos un vistazo al siguiente gráfico:

Si pidiésemos a un Trader cualquiera, que señalice el precio más razonable para ejecutar la próxima compra, sin disponer de más información que la que se proporciona en la foto, seguramente dibujaría algo así:

Poco importa el activo o la temporalidad; nuestro Trader elige el soporte más cercano y ningún otro nivel le parece más adecuado que ese. Así que esperará pacientemente a que se produzca el retroceso antes de comprar.

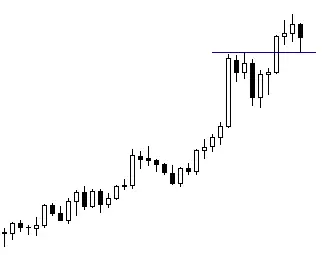

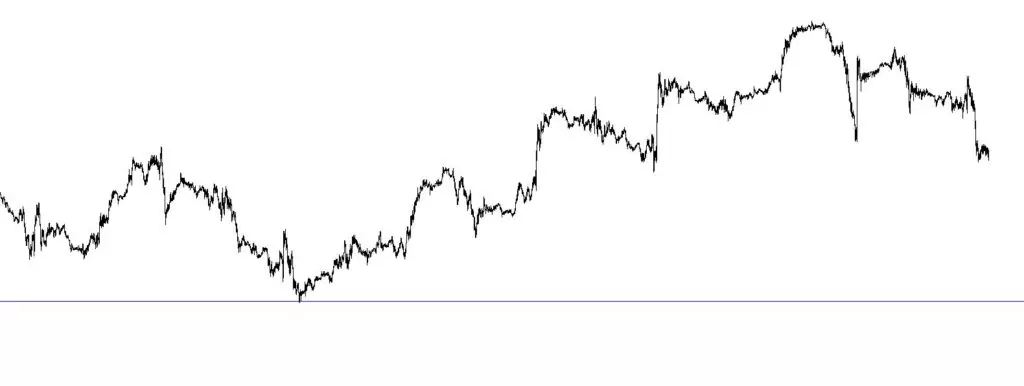

En la siguiente vela podemos ver lo que pasó:

El precio llega al soporte y como era de esperar, reacciona a favor de la tendencia dejando tras su cierre una mecha.

No sabemos si la tendencia continuará a partir de ese punto o si por el contrario caerá en picado en la próxima vela. Lo que realmente nos importa es que, aunque sea sólo un poco, el precio ha reaccionado, cosa que era relativamente predecible.

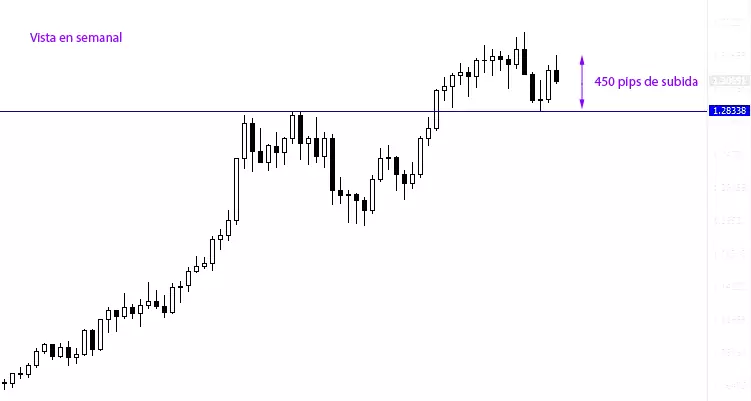

Este hecho tan anodino, cobra importancia si tenemos en cuenta que se trata de un gráfico en temporalidad mensual, concretamente el gráfico del USDCAD de los últimos meses. Y que la reacción en el nivel de 1.28338 aparentemente insignificante, fue nada menos que de 450 pipos.

Mucha gente que opera intradía, no presta suficiente atención a los gráficos mensuales o semanales por considerarlos demasiado grandes, pero lo cierto es que ellos constituyen el mejor indicador con el que seleccionar las oportunidades intradiarias más interesantes.

Ahora veamos en detalle la estructura interna de la mencionada reacción de 450 pipos.

Esta foto muestra la arquitectura interna de lo que en el gráfico mensual era tan sólo una insignificante mecha, del mismo modo que un edificio se sostiene sobre una compleja estructura de cimientos y vigas de descarga, invisibles al ojo tras su fachada.

En retrospectiva podemos ver que la tendencia no era difícil de operar.

Llegados a este punto, estamos en condiciones de ver claramente, que la clave de esta operativa, está en realizar al menos, dos análisis solapados que, perteneciendo ambos al mismo escenario, en apariencia son totalmente diferentes.

- El primer análisis determina la zona donde buscar la operación y el panorama global que justificará tal operación.

- El segundo análisis establece el precio de entrada y salida, junto con la ubicación del stop.

He aquí la comparación de las dos caras de la moneda: desde la perspectiva panorámica, estamos operando la pequeña reacción de una sola vela (su mecha), en una tendencia alcista ya empezada.

Mientras que desde el gráfico de operación, se trata de un clásico y sencillo seguimiento de tendencia.

El cómo aprovechar esa tendencia ya depende del estilo del operador. Si somos hábiles, podemos incluso cazarla desde su inicio con sólo atender al soporte mensual.

Personalmente, en estas oportunidades, sólo tomo una operación y nunca apuro el potencial completo del recorrido (trabajo en base a ratios), ya que en el Trading las ganancias suelen ser escurridizas.

Asimismo, en el resto de los gráficos, tenemos otro tipo de lectura diferente, pero que responde a la misma lógica.

Lo que en mensual se ve como una mecha, en semanal muestra una vela doji que sugiere una próxima subida, seguida por una envolvente que la confirma.

Mientras que en diario se nos ofrece otro escenario con su propia lógica:

En cualquiera de los casos, toda la cuestión gira en torno al hecho de que el precio se encuentra en el soporte de una tendencia mensual, la cual intentará continuar, y esto ha de primar por encima de toda otra consideración.

Los marcos temporales a elegir dependen del gusto de cada trader. Lo importante es la correcta combinación de, al menos dos gráficos: uno mayor y otro menor.

Lo que resume toda la estrategia es que el precio siempre se desplaza entre niveles, rellenando los vacíos de precio que va dejando por el camino.

En este orden de ideas, cuanto más grande sea el “gráfico mayor”, más recorrido (vacío) tendremos a nuestra disposición, para operar con el “gráfico menor” entre dichos niveles.

Ejemplo 2

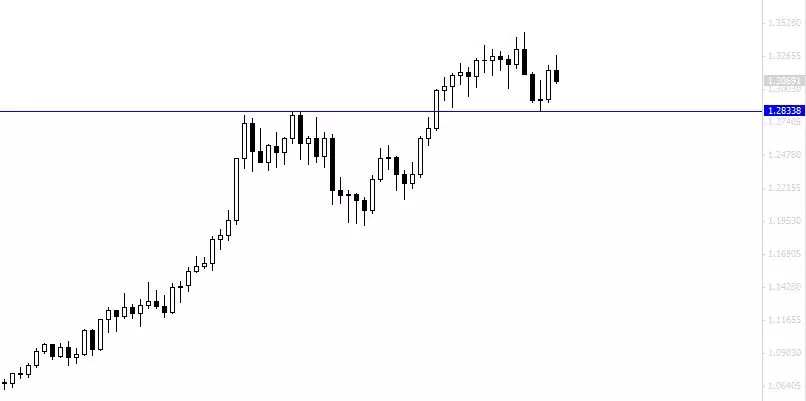

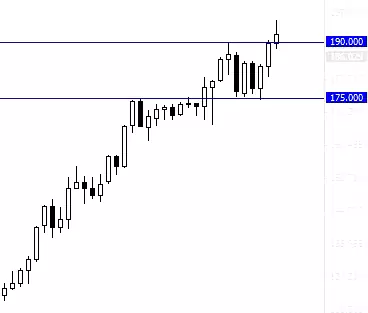

He aquí otro ejemplo en el gráfico mensual de GBPJPY:

Una vez que el precio cae, marcamos el máximo en la resistencia de 190:

Si apostamos a que la tendencia continuará subiendo, podemos buscar compras en base a la premisa de que el precio visitará de nuevo la resistencia.

Actuar como si esta premisa fuera cierta (lo sea o no), nos proporciona un mapa de ruta que nos permite establecer un criterio y mantener en todo momento la claridad mental.

De esta manera tenemos por delante un vacío de precios de 1500 pipos, a lo largo de los cuales podemos hacer alguna compra exitosa.

En el caso de que el soporte de 175 se rompiese, nuestro mapa de ruta quedaría anulado (asumiendo quizás una pérdida), y pudiéndonos entonces plantear la posibilidad de buscar ventas, si lo creyésemos razonable.

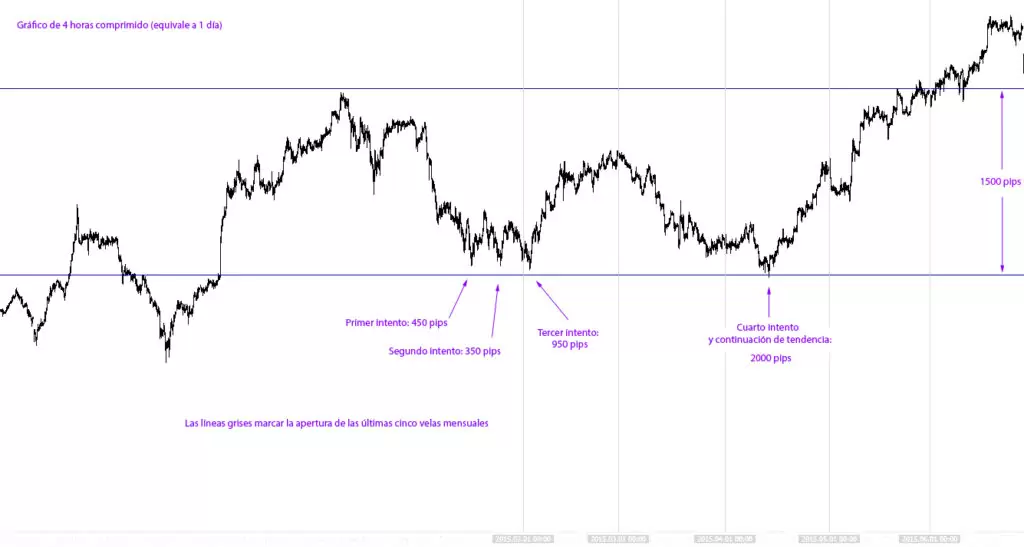

Esto fue lo que sucedió en los siguientes meses:

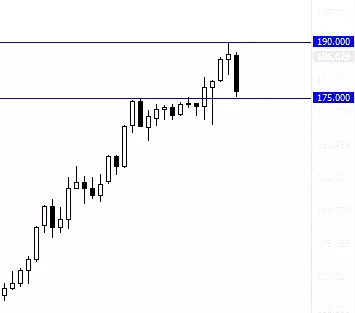

Ahora veamos la arquitectura interna. El precio realiza cuatro intentos antes de continuar la tendencia mensual. Es en ellos donde están nuestras oportunidades.

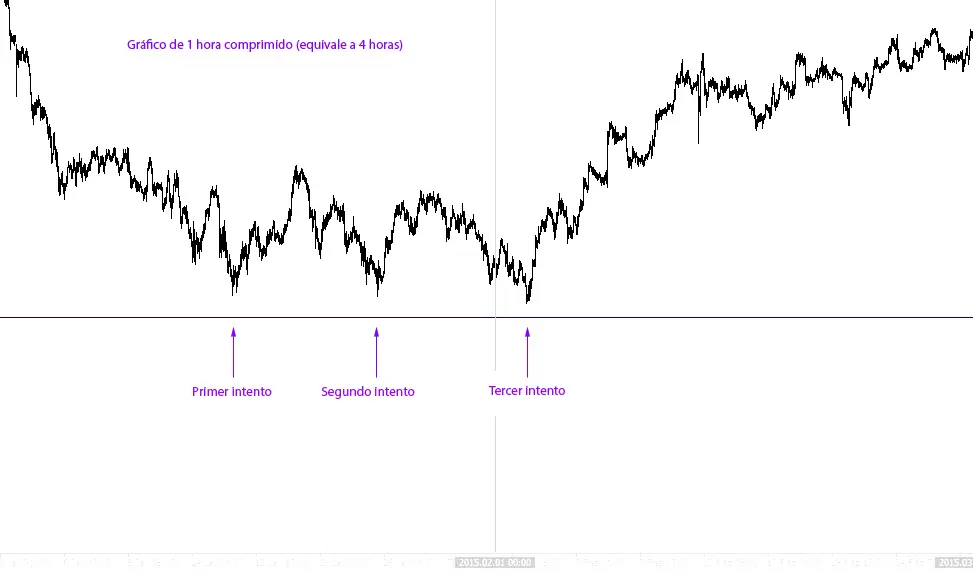

Un vistazo a los tres primeros intentos del gráfico mensual de continuar la tendencia mayor.

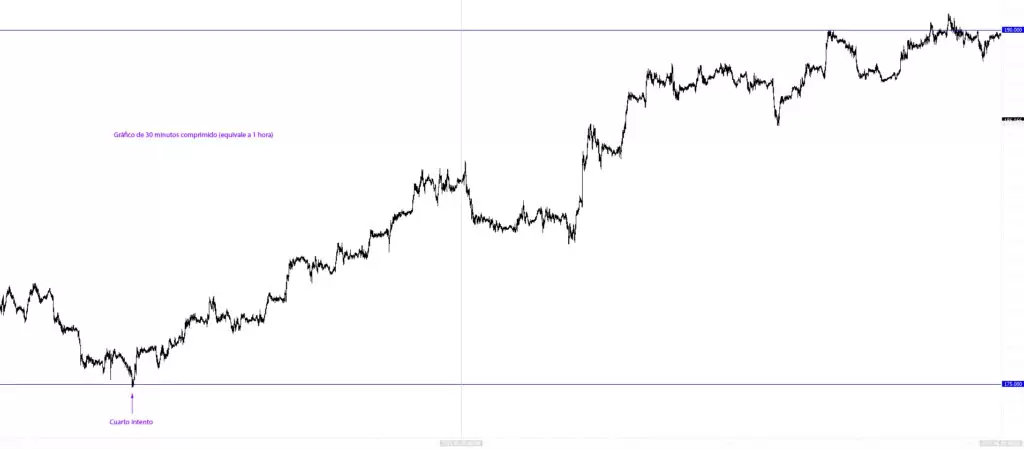

Un vistazo al cuarto intento, con el que finalmente continúa la tendencia.

Ejemplo 3

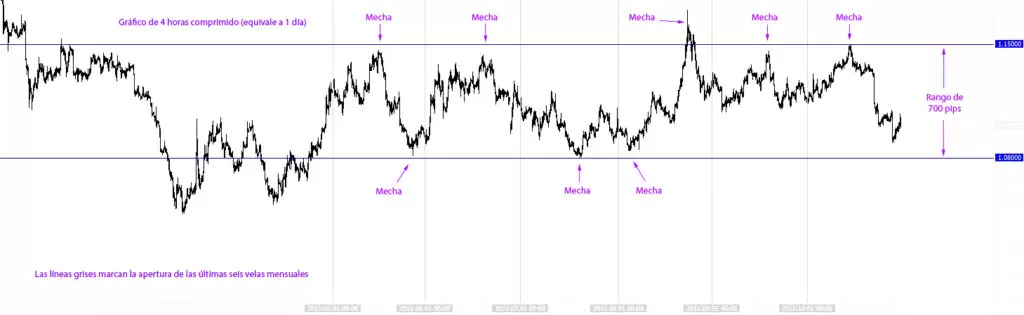

Otro ejemplo. Aquí el gráfico del EURUSD de los últimos meses.

Se observa que este rango es del tipo entrelazamiento de velas, y sus límites están señalados por las mechas.

Ahora veamos la estructura interna.

Las tendencias intradiarias se construyen con velocidad, dejando en el gráfico mensual las formaciones de mechas.

Se ve claramente que los extremos del rango son los precios más favorables, donde la aleatoriedad disminuye notablemente.

Esta metodología una vez entendida, ofrece gran plasticidad, ya que pueden encontrarse oportunidades, no sólo en los soportes y resistencias grandes, sino en todo lugar donde preveamos un desplazamiento importante del precio. Por ejemplo, donde veamos la posibilidad de crearse una vela en el gráfico mayor.

De este modo lo que hacemos es ayudar, mediante el gráfico menor, a la construcción de una sola vela en el gráfico mayor.

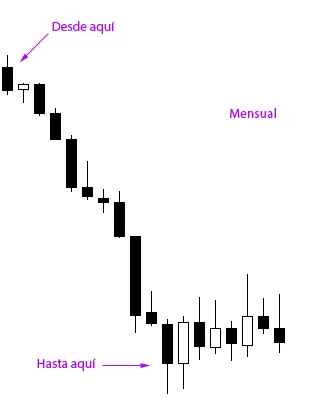

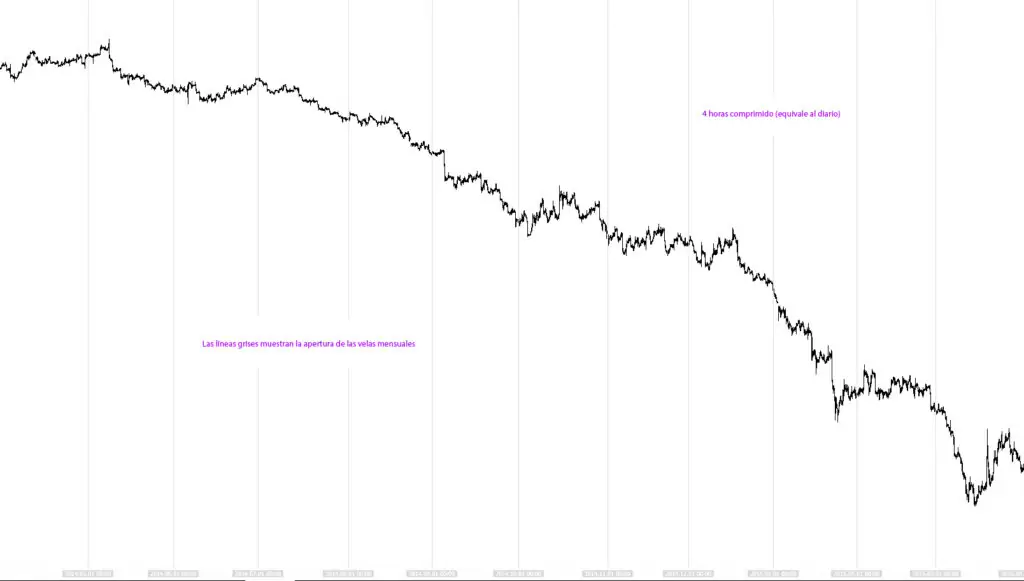

En este último ejemplo he seleccionado la “gran caída” del EURUSD en gráfico mensual, para mostrar cómo una vela amplia y limpia (sin grandes mechas), dibuja en su estructura interna una tendencia igualmente limpia y operable.

Aquí el mensual.

Y ahora su equivalente en 4 horas.

Conclusiones

El requisito imprescindible para la eficiencia en este tipo de operativa, es que el escenario del gráfico mayor esté limpio y claro. De no ser así, el mercado no sabrá qué es lo que debe hacer, y la incertidumbre aumentará considerablemente, entorpeciendo el desarrollo de nuestra operación.

Si algo ofrece este sistema es claridad mental, ya que toda operación tomada está respaldada por la lógica de un contexto mayor.

Con ciertas reservas podemos considerar que lo que realmente estamos operando es el gráfico mayor, utilizando el gráfico menor sólo para encontrar apoyos donde aprovechar un pequeño fragmento del recorrido potencial entre los niveles superiores.

Para evitar confusiones añadiré que, el uso del gráfico mayor no implica que estemos realizando una operativa a largo plazo. Todo lo contrario, ya que lo que utilizamos para trazar la operación es la geometría del gráfico menor. El gráfico mayor simplemente aportará el contexto óptimo en el que aumentarán nuestras probabilidades de éxito.

Una última aclaración. Quien piense que con esta metodología se opera poco se equivoca. Vigilando un número suficiente de pares hay oportunidades para operar todas las semanas. El número de pares a seguir depende, claro está, de las preferencias de cada operador.

El tema da para más, pero sólo quería esbozar a grandes rasgos los rudimentos de este sistema. A quien le guste puede investigar por su cuenta, y desde luego, toda sugerencia es bienvenida.

Espero que os haya resultado útil.

Un saludo!