El trading cuantitativo y el desarrollo de sistemas de trading es una campo que exige un gran sacrificio de estudio e investigación por descubrir nuevas formas de ganar dinero en los mercados financieros, existen miles de sistemas y constantemente se están creando nuevas ideas y desechando las que no funcionan, por lo que se trata de una lucha constante contra el mercado para resolver la eterna pregunta: ¿cuánto dinero se gana con esta estrategia?. Sin embargo, existe otra pregunta anterior a ésta, ¿Por qué se puede ganar dinero con un sistema de trading? o dicho de otra forma ¿son realmente eficientes los mercados financieros?.

La mayoría de los traders han oído hablar de la Hipótesis de Eficiencia de los mercados (Efficient Markets Hypothesis – EMH), cuya principal conclusión es que los precios de los activos financieros registran toda la información contenida en precios pasados, así como toda la información disponible al alcance de traders e inversores. Bajo un mercado eficiente, algunos traders ganarán y otros perderán, pero cualquier resultado será producto del azar, ya que lo mercados se mueven de forma aleatoria y es imposible predecir las variaciones futuras de las cotizaciones en el largo plazo.

«Si los mercados fueran eficientes, yo estaría pidiendo caridad en la calle.«

Warren Buffett

1. HIPÓTESIS DE TRABAJO

Para refutar la hipótesis de Eficiencia de los Mercados vamos a utilizar dos tipos de pruebas, una interna y otra externa, la interna va a consistir en la selección de un grupo de sistemas universales de tendencia y verificar si dichos sistemas, durante un periodo de 4 años comprendido entre el inicio de 2000 y el final de 2003, habrían generado dinero aplicados sobre el futuro del ibex-35 en diferentes timeframes o escalas temporales. Se trata de una prueba completamente objetiva ya que los sistemas utilizados no se desarrollaron pensando en nuestro índice selectivo, son sistemas americanos, creados para los mercados americanos. Si estos sistemas generan dinero podremos rechazar la EMH. La prueba externa consiste en la recopilación de trabajos realizados por otros traders o académicos que cuestionan y refutan esta teoría. Antes de entrar en nuestro trabajo de investigación vamos a ver de forma resumida los postulados de la EMH.

2. TEORÍA DE EFICIENCIA DE LOS MERCADOS – EMH

Nos remontamos al año 1900 para buscar los comienzos de la Teoría de la Eficiencia de los Mercados, cuando Louis Bachelier sugirió que el movimiento de los mercados se asemejaba al movimiento Browniano (término atribuido al botánico británico Robert Brown, que en 1827 descubrió que las partículas de polen dispersadas en el agua seguían un movimiento aleatorio imposible de predecir). El Movimiento Browniano es por lo tanto sinónimo de fenómeno o paseo aleatorio. Según la EMH existen tres niveles de eficiencia en los mercados:

– Eficiencia débil. Un mercado es eficiente en la foma débil si logra descontar instantáneamente en el precio toda la información histórica. En otras palabras, la eficiencia débil implica que los precios pasados no permiten predecir la evolución de los precios futuros. Bajo esta eficiencia queda invalidado el análisis técnico como forma de obtener un beneficio de los mercados.

– Eficiencia semifuerte. Un mercado es eficiente en la forma semifuerte si descuenta instantáneamente en el precio toda la información actual. En tal caso, y dado que las noticias aparecen de manera aleatoria, resulta imposible predecir las variaciones de los precios aprovechando la nueva información que aparece en el mercado. En un mercado que cumpla este nivel de Eficiencia queda invalidado el análisis fundamental como forma de beneficiarse de los movimientos de los activos financieros. En general, existe consenso entre los académicos en que los mercados desarrollados son eficientes en la forma semifuerte.

– Eficiencia fuerte. Un mercado es eficiente en la forma fuerte si descuenta toda la información existente tanto pública como privada. La información pública es la conocida por todo el mercado. Por el contrario, la información privada es conocida sólo por quienes la están elaborando, antes de su publicación. Está prohibido aprovechar económicamente la información privada ya que está en contra de la libre competencia de los participantes de los mercados. Quienes no cumplen con esta prohibición están cometiendo un delito denominado Insider Trading.

3. PRUEBAS EXTERNAS.

La teoría de la Eficiencia de los Mercados fue bastante popular durante la década de los 60 y los 70, debido a una serie de trabajos que desde una perspectiva excesivamente simple rechazaban el trading cuantitativo. Durante la década de los 80, a medida que los ordenadores se fueron perfeccionando y ofreciendo unas herramientas antes impensables para los traders, se empezó a cuestionar la EMH y surgieron varios trabajos que cuestionan esta teoría basándose en proyectos de investigación objetivos y completos.

En 1985, Barr Rosenberg, Kenneth Reid y Ronald Lanstein, publicaron un trabajo en el “Journal of Portfolio Management” que rechazaba por completo la EHM. Los autores estudiaron los retornos mensuales de 1.400 acciones desde 1.973 hasta 1.984. Cada mes se creaban portfolios tanto en el lado largo como en el corto. Mediante técnicas de regresión avanzadas se constituía un portfolio de posiciones largas con las acciones que habían tenido un rendimiento inferior al del mes anterior y un portfolio de posiciones cortas con las acciones que habían tenido un rendimiento superior al del mes anterior. Los portfolios se construían todos los meses y el resultado final fue que la estrategia era ganadora durante 43 de los 46 meses analizados y el resultado mensual obtenido era del 1.09%.

En 1990, Louis Lukac, Wade Brorsen y Scott Irwin, estudiaron el rendimiento de 12 sistemas de trading sobre 12 Commodities entre los años 1975 y 1984. Los sistemas se obtuvieron de los libros que existían sobre sistemas seguidores de tendencia, entre los que estaban: Rotura de rangos, Parabólico, cruce de medias móviles, movimiento direccional, etc. El resultado arrojó un resultado positivo en 7 de las 12 estrategias y un neto total también positivo. Los sistemas se seleccionaron sin ningún tipo de optimización, negando una vez más la Teoría de la Eficiencia de los Mercados.

En el año 2000, Andrew Lo, Harry Mamaysky y Jiang Wang, programaron 10 figuras populares de patrones de precios y las probaron en acciones del NASDAQ, AMEX y NYSE, entre los años 1962 y 1996. Entre las figuras están: Hombro-Cabeza-Hombro, Hombro-Cabeza-Hombro invertido, triángulo ascendente, triángulo descendente, doble suelo, doble techo y el triángulo expansivo. Además de utilizar los datos antes mencionados se generaron secuencias de datos aleatorios para probar la aparición de las señales descritas. El resultado de la prueba concluyó que los patrones de precios configurados se repetían con frecuencia en las acciones estudiadas. No sucedía lo mismo con las secuencias aleatorias que no incluían con tanta frecuencia los patrones de precios clásicos.

4. PRUEBAS INTERNAS

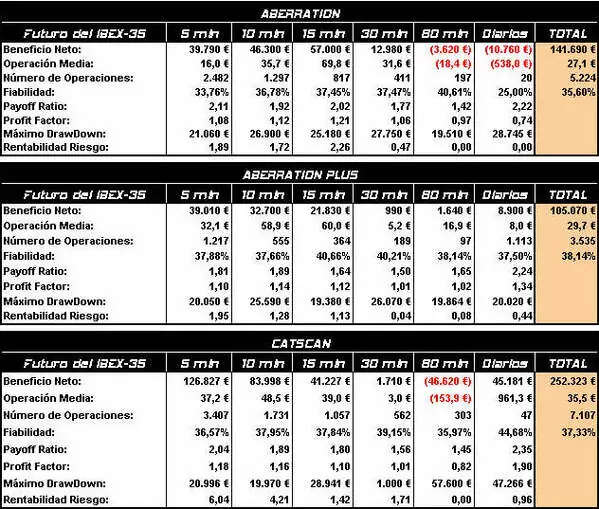

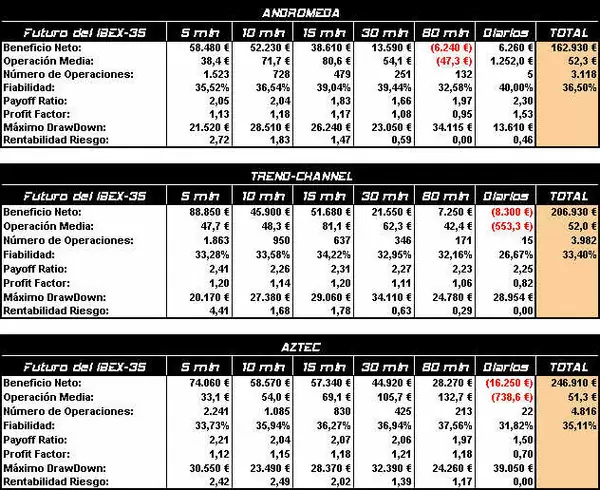

Seleccionamos para nuestra prueba 6 sistemas muy conocidos en el mercado americano y los aplicamos al mercado español, en concreto al futuro del Ibex-35 en 6 espacios temporales diferentes, lo que nos arroja una muestra de 36 resultados diferentes. Es una buena prueba de robustez ya que cuando estos sistemas se desarrollaron no tuvieron en cuenta los datos del mercado Español. Los sistemas han sido seleccionados al azar y son los siguientes:

Aberration de Keith Fitschen.

Aberration Plus de Keith Fitschen.

Catscan de Randy Stuckey.

Andromeda de Peter Waite.

Trend- Channel de John Tolan.

Aztec de Keith Fitschen.

Figura 1. Prueba de 3 sistemas aplicados sobre 6 bases de datos de cotizaciones lo que hace un total de 18 resultados.

Figura 2. Prueba de 3 sistemas aplicados sobre 6 bases de datos de cotizaciones lo que hace un total de 18 resultados.

– Base de datos de Futuro de IBEX en 5 minutos: 250 x 103 x 4 años = 103.000 barras.

– Base de datos de Futuro de IBEX en 10 minutos: 250 x 52 x 4 años = 52.000 barras.

– Base de datos de Futuro de IBEX en 15 minutos: 250 x 35 x 4 años = 35.00 barras.

– Base de datos de Futuro de IBEX en 30 minutos: 250 x 18 x 4 años = 18.000 barras.

– Base de datos de Futuro de IBEX en 60 minutos: 250 x 9 x 4 años = 9.000 barras.

– Base de datos de Futuro de IBEX en Diarios: 250 sesiones x 4 años = 1.000 barras.

Todos los sistemas ganan dinero en todos los TimeFrames, salvo en los de 60 min y en Diarios, esto no se debe a una imperfección en los sistemas sino al reducido número de barras utilizado para dichos TimeFrames (sólo son 4 años de datos). Aún contando con estos resultados, los sistemas ganan en 30 de los 36 resultados netos, lo que supone un resultado excelente.

> El rango de Fiabilidad de los Totales por Sistema está entre 32,95% y 38,14% (rango normal dentro de los sistemas seguidores de tendencia). Lo que demuestra que no es necesario tener más operaciones ganadoras que perdedoras para ganar dinero en los mercados como nos dice la sabiduría popular.

> Los ratios de rentabilidad/riesgo no son muy buenos ya que no hemos combinado sistemas entre si, ni hemos aplicado ningún algoritmo de gestión monetaria. Se trata de una prueba para verificar que los sistemas de trading generan dinero sin necesidad de recurrir a la optimización. El objeto de la prueba era la verificación de la teoría Eficiencia de los mercados y no la de obtener un sistema con el que operar en los mercados.

5. CONCLUSIÓN.

> Según la Teoría de Eficiencia de los mercados, los movimientos de las cotizaciones siguen un paseo aleatorio y por lo tanto es imposible beneficiarse de su movimiento, ya sea mediante el análisis técnico, el fundamental, el cuantitativo, etc. Si la teoría es correcta todo nuestro trabajo como traders será en vano ya que nuestro principal cometido es el de aprovechar las ineficiencias del mercado.

>Queda demostrada la invalidez de la teoría mediante una sencilla prueba interna. Seleccionamos al azar unos sistemas de trading, los aplicamos sobre el futuro del ibex-35 y obtenemos un resultado mas que satisfactorio, 30 de los 36 resultados analizados generan un retorno neto positivo.

>Queda también demostrada la invalidez de la teoría mediante tres trabajos de investigación desarrollados en el ámbito académico.

Alexey De La Loma

adelaloma@hispatrading.com