Con todo el jaleo que se montado con el grupo de WallStreetBets y las acciones de GameStop, no está de más analizar qué herramientas tenemos para detectar short selling extremo.

¡Madre mía la que se ha montado con el culebrón de GameStop (GME) y el short squeeze brutal que ha provocado un grupo de usuarios de Reddit llamado WallStreetBets! Prueba de ello es el animado hilo que tenemos ahora mismo en el Foro donde estamos tratando este tema y buscando valores que presenten una situación extrema de posicionamiento de cortos. Porque claro, ¿si la jugada ha salido bien en GameStop, ¿qué impide repetir este movimiento en otros valores similares? De hecho, según escribo esto, otro valor, AMC Entertainment, está volando un 162% repitiendo un patrón similar.

Pero vayamos por partes: para aquellos que no manejen lo más básico, voy a realizar un breve repaso de algunos conceptos importantes para que luego podáis entender lo que podéis conseguir con las herramientas que veremos después.

¡A Ponerse Corto!

Bien, ¿qué esto del short selling? Se trata de lo que siempre hemos llamado en España venta en descubierto o en corto de acciones, un tipo de operación que generalmente se instrumenta mediante un préstamo de acciones por parte de nuestro intermediario para que podamos venderlas, debiendo devolver posteriormente los títulos recomprándolos. Obviamente el objetivo de este tipo de operaciones es similar al que se persigue con cualquier posición corta: obtener beneficios derivados de la bajada de precio del activo. Se trata de una operativa muy común entre los hedge funds estadounidenses, que buscan capitalizar beneficios en aquellas acciones que consideran sobrevaloradas.

En el ámbito de los traders que trabajan el short selling, se manejan algunos términos específicos:

- Short Interest: se refiere al número total de acciones en corto, generalmente expresado como porcentaje sobre el total de acciones que componen el capital flotante de la compañía.

- Short Squeeze: movimiento violento al alza causado por un cierre masivo de posiciones cortas. Una subida inicial del precio puede desencadenar una avalancha de recompras de acciones para cerrar posiciones cortas y así poder devolver los títulos prestados que, en valores no demasiado líquidos, puede verse exacerbado ante la falta de liquidez.

- Days to Cover: también denominado Short Ratio, se trata del cociente entre el número de acciones que actualmente están en corto y el volumen medio diario negociado, obteniendo así una aproximación del tiempo necesario, en días, para cerrar toda la posición corta. Un elevado valor del Days to Cover indicará que hay una gran cantidad de vendedores que, en caso de tener que cerrar sus posiciones con cierta urgencia, pueden provocar un importante short squeeze.

Evidentemente, como os podéis imaginar, operar haciendo short selling es una práctica un tanto arriesgada por cuanto que, mientras que las ganancias de una compra tradicional de acciones son ilimitadas, el potencial beneficio de una venta en corto estará limitado a la caída del 100% del valor de las acciones, mientras que las pérdidas no están limitadas.

Tras revisar estos conceptos, está claro que puede tener cierto sentido apostar por fuertes movimientos al alza en aquellos valores que presenten elevados valores en su short interest y days to cover, por cuanto cualquier variación al alza de cierta importancia puede provocar una oleada de recompras que haga subir al precio de forma súbita y violenta.

Lógicamente, como traders quant que somos, siempre nos gusta siempre verificar las cosas (lo que está sucediendo con GME y otras acciones bien puede ser una moda pasajera que se acabe en unas semanas). En particular, nuestra hipótesis a contrastar debería ser la siguiente: aquellas acciones que presentan un posicionamiento de cortos extremo (ie, superior al 20% del capital flotante de la compañía), ¿son una oportunidad para entrar comprado y ganar dinero con cierta facilidad (y sobre todo de forma consistente)? Evidentemente, para poder responder a esta cuestión necesitaremos obtener datos con el fin de contrastar esta posibilidad (el posterior backtest y análisis lo dejaremos para otro día ;)). Y precisamente aquí es donde viene la chicha de este artículo: ¿dónde podemos encontrar datos históricos de posicionamiento corto extremo en acciones? A continuación, tenéis la respuesta a esta cuestión.

Principales Servicios de Interés sobre Short Interest

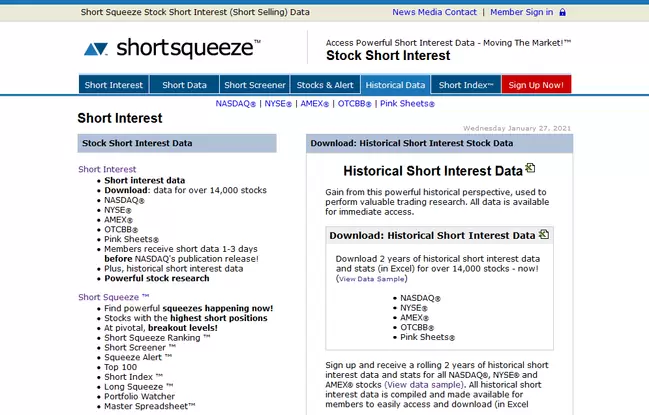

1. ShortSqueeze

Posiblemente una de las más completas con datos históricos para todo el mercado estadounidense, incluyendo NYSE, Nasdaq, AMEX, OTCBB y hasta Pink Sheets. Entre otras cosas, la base de datos de que dispone incluye, entre otros, información tan interesante como los valores máximos y mínimos registrados en los últimos 2 años para las siguientes variables:

- Short Interest

- Days To Cover (Short Ratio)

- Short Percent of Float

- Change In Short Interest

- % Held by Institutions

- % Held by Insiders

Además disponen de diferentes tipos de alertas que nos avisarán de aquellos valores en los que se está produciendo un short squeeze, en cuáles se encuentran las mayores posiciones cortas, etc. Incluso te mandan la información del Nasdaq unos días antes de que se publique oficialmente.

El precio del servicio no es bastante razonable: 59,99 dólares/mes, aunque ahora tienen una promoción por 39,99 dólares, que seguramente busca aprovechar el tirón de los movimientos actuales.

Más info en https://shortsqueeze.com/historical_short_interest_data.php

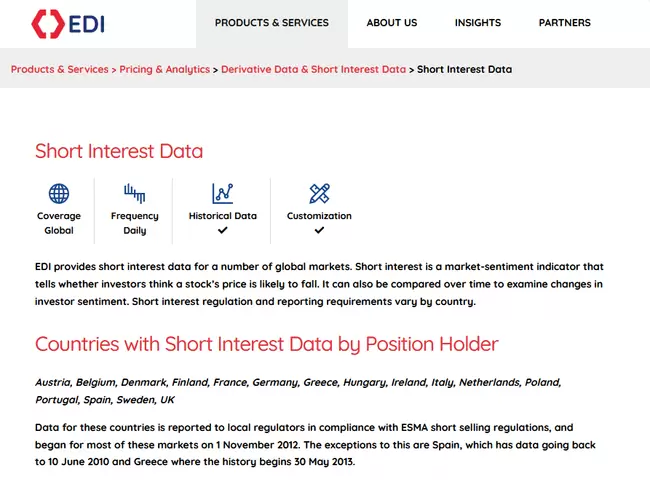

2. Exchange Data International (EDI)

Fundada en 1994, EDI es un vendor especializado en datos financieros con sede en Londres que proporciona acceso a multitud de bases de datos de acciones, renta fija, derivados, fondos de inversión, etc. Entre los productos que ofrece está el paquete de Short Interest Data que prácticamente cubre todos los mercados del mundo, recopilando datos a diario de posiciones cortas en las principales Bolsas de la Unión Europea, Reino Unido y EEUU, así como de Latinoamérica (Brasil, Chile, México y Perú), Asia (incluyendo entre otros China, Hong Kong o Singapur) y Oceanía (Australia y Nueva Zelanda).

Sobre precios, EDI no ofrece información en la web (intuyo que no serán baratos) así que toca consultar con ello pero por lo que indican parece que es posible personalizar las bases de datos y pagar solo por lo que necesites.

Más info en https://www.exchange-data.com/product/short-interest-data/

3. Ortex

Tenemos chica nueva en la oficina… y se llama Ortex. Lanzado a comienzos del año pasado, Ortex es una plataforma altamente prometedora con una gran cantidad de información disponible, en línea con la filosofía de otras plataformas como Koyfin, que tratan de ofrecer un servicio similar a la plataforma de Bloomberg pero de bajo coste, de tal forma que sea accesible para los traders retail. Además, cuenta con el valor añadido de que uno de sus fundadores es Peter Hillerberg, que proviene del mundo del trading de alta frecuencia.

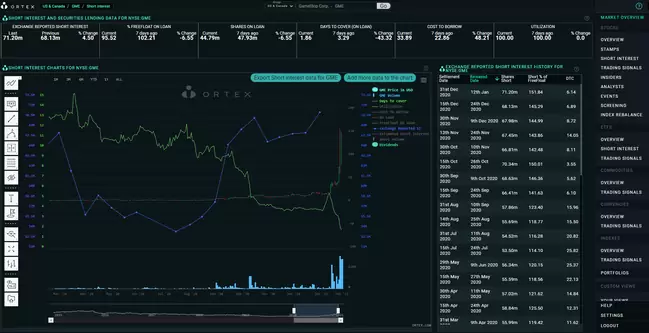

Si navegáis por la web de Ortex veréis que ofrecen todo tipo de información desde noticias a ratios financieros, recomendaciones de analistas, correlaciones… y, por supuesto, datos históricos de posiciones cortas. En particular, disponen de datos tanto intradía como históricos del Days to Cover, nº de acciones prestadas, porcentaje de free float sobre acciones prestadas, etc. para el mercado estadounidense, presentados de forma realmente elegante y eficaz:

Para remate, exportar las series de datos que se muestran en el gráfico a un fichero CSV es tan sencillo como hacer un par de clicks.

Sin lugar a dudas, Ortex es una opción realmente a considerar, sobre todo si tenemos en cuenta su precio: 79 € al mes, incluyendo todos los datos. Definitivamente habrá que seguir de cerca a esta empresa, prometo review en breve.

Más info en https://public.ortex.com/

4. Otras alternativas

Por último, si estamos interesados en este tema del short selling extremo pero no necesitamos datos históricos y solo queremos obtener información a diario de algunos valores, os pueden resultar de interés las siguientes páginas web:

- High Short Interest Stocks (https://www.highshortinterest.com/): si lo que queréis es ver rápidamente y de un vistazo los valores del mercado estadounidense que tienen posiciones cortas superiores al 20% de su capital flotante, esta es vuestra web.

- MarketBeat (https://www.marketbeat.com/short-interest/): se trata de un tracker similar al anterior, pero en este caso los valores están ordenados por valor en dólares de la posición corta y se publican con retraso (siguen el calendario de Nasdaq).

- GuruFocus (https://www.gurufocus.com/screener/short-stocks): se trata de un screener de acciones con elevados porcentajes de ventas en descubierto para valores negociados en NYSE y la Bolsa australiana. Por desgracia es de pago, pero ofrecen una prueba gratuita de 7 días.

- Nasdaq Short Interest (https://www.nasdaq.com/market-activity/quotes/short-interest): el propio mercado Nasdaq dispone de un buscador para encontrar la cantidad de acciones en corto que hay sobre un determinado valor, aunque solo ofrece la información para valores cotizados en este mercado, no mostrando datos para otros mercados estadounidenses.

Conclusión

En este artículo hemos visto una recopilación de los principales servicios con los que podréis obtener datos históricos de short selling extremo para múltiples valores negociados en diferentes Bolsas del mundo. Con ello, podremos investigar si existe alguna relación entre dichos niveles de cortos y posibles movimientos alcistas a fin de construir estrategias basadas en esa información. En un próximo artículo, espero poderos compartir algunos resultados una vez me ponga a trabajar los datos.

Saludos,

X-Trader