Cuando uno se inicia en las finanzas enseguida descubre la existencia de los sistemas automáticos, que generan señales de entrada y salida y nos permiten ganar dinero de forma consistente y sin estrés. Al menos eso es lo que se afirma por los que los operan. Pero ¿realmente es así? ¿Cuánto de cierto hay en esta afirmación? ¿Cuáles son las pegas? Esto es lo que vamos a ver en este artículo.

En el trading, como en todo en la vida, es necesario saber qué es lo que quieres. Operar un sistema de trading para acciones no es lo mismo que para futuros, Forex u opciones. Es imprescindible tener las cosas claras desde el principio porque como veremos más adelante, cambiar de preferencias suele costar dinero.

Primero veremos las particularidades de los sistemas en función del instrumento que operen, y luego entraremos en detalle sobre sus ventajas e inconvenientes.

¿Un Sistema Sobre qué? ¿Acciones? ¿Futuros? ¿Forex? ¿Opciones?

Puesto que se trata de instrumentos financieros muy diferentes, el sistema que los opere va a tener las características intrínsecas del propio sistema pero también va a verse afectado por las particularidades derivadas del instrumento a operar. Repasemos por tanto las características que tendría un sistema de trading en función del instrumento financiero

Sistemas para Acciones

El que se inicia en finanzas suele empezar con acciones. Ni siquiera necesita una cuenta especializada en un bróker. La mayoría de bancos permiten que sus clientes negocien acciones.

Esta facilidad es un arma de doble filo. Por una parte tenemos un fácil acceso a los mercados financieros. Pero por otra parte se opera en unas condiciones que son claramente inferiores a las que se tendría si se abre una cuenta en un bróker especializado. Hace unos 20 años si uno operaba acciones del mercado americano con su banco ni siquiera era posible saber al momento el precio al que había comprado. Rellenabas un formulario para encargar la operación, y unas 4 horas después te decían el precio al que habías comprado. Como para hacer intradía…

Luego está el tema del apalancamiento. Los brókeres especializados permiten operar acciones con margen 2:1 y hacer operaciones cortas. Si uno abre una cuenta de 10.000 euros puede operar acciones como si tuviera 20.000 euros en su cuenta. La expectativa del doble de ganancias suena bien. Pero las pérdidas también van a ser el doble…

Dejando aparte las circunstancias que rodean las acciones, vayamos al instrumento en sí mismo: Cuando uno opera acciones tiene muchas donde elegir. Estamos hablando de miles de valores que podemos comprar, vender y en algunos casos vender en corto o a crédito. Desafortunadamente no todos los valores son “shortables” o permitidos para posiciones cortas. Esto ya es un primer escollo a la hora de diseñar un sistema. Si un valor tiene un gráfico bajista entonces un sistema de trading que haga posiciones cortas resultará en ganancias de simulación. Pero podría darse el caso de que en ese valor en particular no se permitan posiciones cortas, y por tanto estamos ante la ilusión de una ganancia, imposible de realizar en la vida real.

Otro tema importante es la alta correlación entre los valores individuales. Como se comenta más arriba hay mucho donde elegir, pero en realidad la mayoría de acciones se mueven en conjunto y por tanto todo va a depender del comportamiento del mercado, y de los índices a los que pertenezcan estos valores. Por esta razón resulta muy práctico que nuestro sistema de trading tenga un filtro de tendencia (p.e. una media móvil sobre el índice). Así, si el mercado está bajista no querremos hacer compras, y viceversa.

Como estamos viendo, la operativa con acciones requiere identificar la tendencia del mercado, elegir los valores a operar y tener mucha paciencia con los resultados porque el apalancamiento está limitado al doble del capital disponible, al menos para posiciones de un día a otro, así que la operativa va a ir despacio.

Un buen sistema de trading para acciones tendrá su filtro de tendencia, operará valores de distintos sectores y aprovechará un sesgo conocido de mercado como puede ser la tendencia, o también la reversión a la media.

Un sistema sobre acciones debería restringirse a los mercados que compongan nuestra lista de elección. Esto es porque hay tantos valores entre los que elegir que si nos empeñamos en buscar siempre habrá alguno que marque compra en nuestro sistema, aunque sea el peor momento.

Sistemas para Futuros

Aquí es donde los sistemas de trading explotan al máximo las características operativas que ofrecen los futuros. El apalancamiento es alto, hablamos de 20:1, las operaciones suelen ser más rápidas que en el caso de las acciones, y en muchos mercados hay liquidez alta y comisiones bajas; es decir, lo ideal.

Uno de los mercados más líquidos del mundo es el futuro mini del SP500. Para operar un contrato de un día para otro (overnight) nos van a pedir unos 7,000 dólares de garantías pero vamos a poder operar el equivalente de 140.000 dólares, lo que se denomina el nominal. Como vemos aquí los impacientes van a tener el máximo vaivén posible para su capital. Evidentemente el intermediario nos recomendará no utilizar todo el apalancamiento, pero nos permitirá operar cerca del límite. Los brokers utilizan un control del riesgo muy exhaustivo y nos cerrarán una posición que está llegando al límite de las garantías. Aquí es donde reside el principal problema.

La operativa no tiene límite hacia arriba, con ganancias, pero sí que lo tiene hacia abajo, cuando nos cierran la posición por límite de garantías. Las variaciones de los precios hacen que una cuenta sobreapalancada siempre termine llegando al límite inferior, de donde es casi imposible recuperarse porque ya no se puede abrir la misma posición que generó las pérdidas. Esta asimetría es lo que hay que evitar cuando operamos un sistema de trading. La única manera es utilizando un apalancamiento bajo, que nos permita realizar unas cuantas pérdidas y aún así seguir por encima del tope de garantías. Por eso muchos operadores de sistemas recomiendan empezar con un capital que sea por lo menos las garantías que nos pide el bróker más el doble, o más, del máximo drawdown del sistema.

Puesto que los mercados de futuros tienen un vencimiento que puede ir de uno a tres meses, la operativa con sistemas se suele plantear a más corto plazo que si fueran acciones. No obstante, uno puede ir rolando (cambiando los vencimientos del contrato) y mantener durante meses o años una posición. Pero dado el alto apalancamiento de los futuros, no interesa ver cómo una gran ganancia se convierte en una gran pérdida. Por esta razón los sistemas de trading para futuros suelen ser rápidos, y en ocasiones se utilizan gráficos de periodos cortos de tiempo, por ejemplo 60 minutos, 15 o incluso menos.

Como se comentó al principio, con futuros es donde los sistemas de trading aprovechan todo el potencial. Más adelante cuando nos refiramos a un sistema general de trading estaremos pensando en uno para futuros. Ahora seguimos con la revisión por instrumentos.

Sistemas para Forex

Si uno entiende el mercado de futuros entonces no le costará entender el FOREX o de intercambio monetario (Foreign Exchange). La diferencia principal es que con los futuros el tamaño de la posición es fijo mientras que en FOREX depende de la cotización del subyacente.

Dicho de otra manera: con futuros si compramos a 100 y vendemos a 110 entonces tendremos una ganancia de 10 puntos. Igual que si compramos a 200 y vendemos a 210. Pero en el FOREX no es así; el nivel al que cerramos la operación resulta ser la cotización de una divisa que hay que convertir a la nuestra para evaluar la ganancia o pérdida. Por tanto no es lo mismo cerrar una posición a 110 que a 210.

Pondremos un ejemplo. Por simplicidad vamos a suponer que el YEN está a 100 (1 dólar equivale a 100 Yenes). Compramos 100,000 en USD/JPY a 100 y lo vendemos a 110. El resultado es una ganancia de:

- 100.000 * (110-100) = 1.000.000 yenes.

Pero ahora el YEN tiene un valor de 110 así que la ganancia final en dólares es: - 1.000.000/110 = 9.090 dólares

Si hubiéramos hecho la operación al revés (abriendo un corto a 110 y saliendo a 100) la ganancia sería de 10.000 dólares ya que en este caso dividimos por 100.

Aquí es donde el FOREX se distancia de los futuros. En FOREX no es lo mismo ganar 10 puntos hacia arriba que hacia abajo. Ni a distintos precios finales.

Como estamos viendo esto añade una complicación a los sistemas de trading, y es que hay una variable extra que determina la ganancia y que es la cotización de la divisa resultante de la operación. Esto no es imposible de programar, pero añade complejidad.

En mi experiencia el FOREX es un mercado muy eficiente, en el sentido de que hay muchos giros y las tendencias no duran mucho. Los sistemas de reversión a la media son los que parecen ir mejor en este entorno.

Y luego está el tema del apalancamiento. En FOREX el apalancamiento es máximo, llegando a ser incluso de 200:1. Es necesario ir muy lejos del tope de garantías o de lo contrario una cuenta de trading durará un par de días.

Sistemas para Opciones

Los que operan opciones pueden tener una aproximación muy rutinaria y mecánica al trading pero no pueden permitirse operar un sistema automático 100% porque las opciones requieren escoger un vencimiento y un strike, parámetros que son sumamente importantes y que requieren una elección personal, normalmente buscando entre tablas de datos.

No obstante, es posible implementar con opciones las señales de un sistema de trading 100% automático, haciendo cálculos de volatilidad y haciendo equivalencias. Pero esto no deja de ser una aproximación puntual, que sirve en el momento de abrir la posición pero que se aleja de la realidad enseguida. Las opciones son derivados no lineales (su segunda derivada del precio no es nula como en los futuros) y por tanto dependen del camino que recorra el mercado subyacente. Por si esto fuera poco también dependen de la volatilidad de ellas mismas (volatilidad implícita); y conseguir datos de volatilidad de opciones y enlazarlos con los datos del subyacente es ciencia-ficción hoy en día, aparte de la dificultad añadida de que un algoritmo tenga que escoger un strike y vencimiento. Esto no es algo que actualmente se pueda simular con facilidad.

Las opciones modifican la fiabilidad del sistema de trading y también la ganancia de la operación. En el caso de opciones compradas la fiabilidad bajaría y la ganancia podría ser mayor que en el caso con futuros. En el caso de opciones vendidas la fiabilidad sube pero la ganancia está limitada a la prima de la opción.

En resumidas cuentas, un sistema para opciones solo puede pretender marcar momentos en los que sería buena idea entrar o salir del mercado, dejando la elección de la opción en particular para el trader, de forma discrecional.

Inconvenientes de los Sistemas de Trading

En Finanzas no queda más remedio que utilizar los datos pasados para estimar el futuro. De sobra sabemos que el futuro nunca es como el pasado, pero es la única información que tenemos para hacer pronósticos.

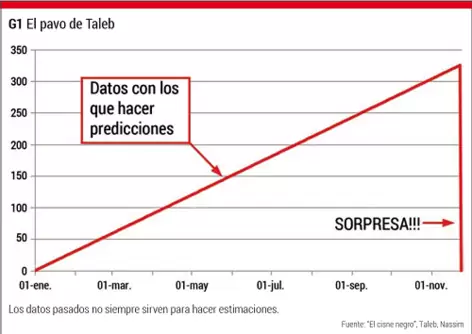

Los sistemas de trading cogen el histórico de precios y generan unas señales de entrada y salida en base a esos datos pasados. Creer que en el futuro todo va a ser igual es pecar de ingenuo. Nassin Taleb lo explica muy bien con su paradoja del pavo de Acción de Gracias1.

En la Ilustración 1 vemos una variable que crece linealmente con el tiempo. Podría ser el peso de un pavo o cualquier otra variable creciente con el tiempo que se nos ocurra. Supongamos que es junio. Hasta la fecha tenemos unos datos que se pueden estimar con toda precisión.

Pero llega noviembre, Acción de Gracias, y el pavo es sacrificado. Ocurre un evento que no estaba contemplado en los datos que teníamos en junio y produce una discontinuidad, e invalida completamente la predicción que se había hecho.

Esto ilustra muy bien el problema de los sistemas de trading, que se acoplan a los datos del pasado pero dejan fuera de su algoritmo cualquier comportamiento futuro del mercado que no esté contemplado en su lógica.

Hay quien afirma que hay un mercado nuevo cada día, que sería equivalente a decir que el mercado cambia constantemente. Esto produce muchos problemas a los que diseñamos sistemas y pretendemos que funcionen igual en tiempo real, veamos:

Existe el problema de confundir minería de datos con poder predictivo. Hoy en día los ordenadores son tan potentes que con toda seguridad van a encontrar la combinación de parámetros que resulte en una solución óptima. Pero no podemos pretender que esta solución óptima se comporte igual en real. Esto lo explica muy bien David Aronson2 cuando habla de los mensajes ocultos en la Biblia. Parece ser que si le pedimos a un ordenador que busque combinaciones de letras (p.e. la primera letra de cada palabra) en la Biblia, al final encontraremos mensajes que nos avisarían del ataque a las torres gemelas, pero esto solo se puede hacer a posteriori. Nadie encontró este mensaje antes del año 2001 porque no se podía, al no existir el concepto que habría que buscar. Incluso se pueden encontrar avisos similares en Moby Dick, Guerra y Paz o el listín telefónico de Chicago, confirmando así que el efecto depende más del método de búsqueda que del texto en el que buscar.

Los que creen en la existencia y validez de estos mensajes confunden la minería de datos con el poder predictivo, y eso precisamente es lo que ocurre si uno pretende que un sistema de trading siga funcionando al mismo ritmo que cuando fue optimizado. Dice Larry Williams3 que como mucho los sistemas rinden al 70% de sus resultados de optimización.

Pero por supuesto esto no quiere decir que no haya que utilizar sistemas de trading, solo nos alerta ante una interpretación ingenua de los resultados.

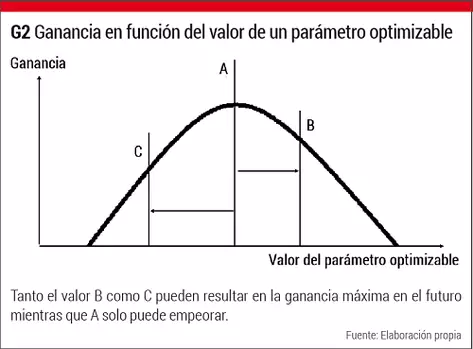

Cuando uno ha probado muchos sistemas sabe que los parámetros óptimos sufren una desviación con el tiempo. Esto nos lleva a la paradoja de que el parámetro óptimo de hoy es precisamente el que no será óptimo en el futuro, cuando operemos el sistema en real4. En la Ilustración 2 vemos que en realidad tanto el parámetro B como el C serían mejores para predecir, porque ambos pueden desplazarse hacia la solución óptima, mientras que A solo puede empeorar.

La Ilustración 2 nos confirma que el futuro nunca es como el pasado. Por esta razón podríamos decir que las ideas y los algoritmos en los que se basan los sistemas tienen una cierta caducidad. Robert Pardo5 dice que en su experiencia un sistema funcionará alrededor de un 25% del periodo sobre el que fue optimizado. Es decir, si se optimizó con los datos de 1 año se puede esperar que empiece a degradarse a partir de 3 meses.

Todo esto nos lleva a la cuestión de cuándo se ha roto o ha dejado de funcionar un sistema de trading.

¿Cuándo Detener un Sistema de Trading?

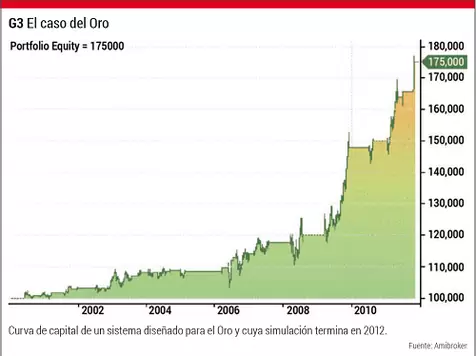

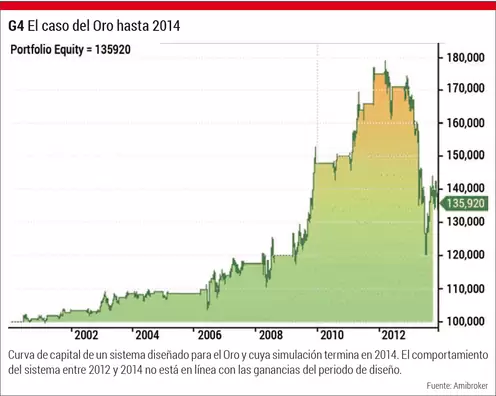

La Ilustración 3 muestra un sistema de trading para el Oro. El periodo de diseño y optimización termina en 2012 y el sistema tiene un backtest excepcional.

Pero si hubiéramos operado este sistema desde 2012 solo hubiéramos tenido pérdidas. Esto lo vemos muy bien en la Ilustración 4 que avanza un par de años tras el diseño.

¿Qué ha sucedido? Lo que ocurre es que el sistema de trading aprovechaba el fuerte mercado alcista del Oro que casualmente terminó en 2012. El sistema solo hacía operaciones largas y mientras el mercado era alcista el rendimiento no podía ser mejor. Aquí pasa un poco como lo del pavo de Taleb, el futuro dejó de ser igual que el pasado, y el sistema terminó en pérdidas (y el pavo en la mesa).

Decidir cuándo parar un sistema de trading es una decisión complicada. Un sistema de trading aísla un cierto comportamiento de mercado. Si ese comportamiento deja de existir el sistema ya no funcionará.

Desde un punto de vista estadístico la decisión de parar un sistema es tan simple (pero no fácil) como aplicar un criterio de corte. Por ejemplo, si sabemos que el máximo drawdown del sistema con un 95% de confianza es de 20.000 euros entonces cuando tengamos un drawdown superior a este valor sabremos que el sistema ya no funciona.

Pero aquí es cuando el trader no acaba de encajar que todavía hay un 5% de probabilidades de detener un sistema que funciona; y en el peor momento posible, cuando pierde dinero. Esto es lo malo de la estadística, que es imposible estar seguros al 100% de nada.

Ante la necesidad de parar un sistema generador de pérdidas el trader se plantea si no debería utilizar una confianza del 99% o si no hubiera sido mejor que solo fuera del 90%, y haberse ahorrado unas cuantas pérdidas.

Da igual como lo aproximemos, al final la decisión de parar un sistema es una decisión humana, con un criterio que preferiblemente ha de tomarse por adelantado, cuando las emociones no están en juego.

Todo esto abre una duda sobre la aproximación 100% mecánica al trading: Si tenemos una cartera de sistemas y decidimos cuándo parar cada uno de ellos entonces entramos en un terreno desconocido ya que lo que salga de esto no lo hemos simulado.

A modo de resumen lo que se ha pretendido explicar en este apartado es que los sistemas no pueden operarse ingenuamente; su rendimiento no es eterno y necesitan revisiones constantes, reoptimización o incluso si es el caso tener que abandonarlos definitivamente. El principio en el que se basan (el futuro será como el pasado) es como poco dudoso, pero por otra parte es lo único que tenemos, la posibilidad de hacer predicciones sobre datos históricos.

Ventajas de los Sistemas

A nuestro modo de verlo la principal ventaja de los sistemas es la consistencia operativa que los humanos nos resistimos a tener. No todos los días nos levantamos con el mismo humor ni hacemos las mismas cosas. La rutina nos agobia y queremos evitarla.

Aquí es donde un ordenador generando señales de entrada y salida arroja unas operaciones con muy poca desviación. No entraremos en detalles de la matemática que hay detrás pero es la dispersión de los resultados lo que perjudica la rentabilidad6. Cuando se dice que un 10% al año equivale a duplicar el capital en 7 años se asume que cada año hay una ganancia EXACTA del 10%. Si hay dispersión y cada año se obtiene una cifra diferente, aunque la media sea del 10%, el resultado final será claramente inferior al caso sin dispersión.

La consistencia es la clave. Un sistema de trading opera cuando un humano no querría hacerlo y viceversa, se mantiene fuera de mercado cuando un humano siente la necesidad de hacer alguna operación. Adrenalina, cortisona, testosterona,… son hormonas que afectan nuestro comportamiento y nos alejan de la regularidad y la consistencia que tanta falta hacen a la operativa que poco a poco construye una curva de capital.

Y luego está el estrés. Cuando se hace una operativa automática lo normal es que el estrés sea reducido, sobre todo si el apalancamiento es bajo.

Y no termina aquí la lista de ventajas. Si vamos a utilizar una estrategia de gestión de capital los datos de trading real que salgan de un sistema son válidos para ver cuál es el tamaño de posición que nos interesa operar. Pero si la operativa es discrecional entonces no podremos replicar nuestros propios resultados y no habrá base para aplicar ninguna estrategia de gestión de capital.

¿Me Interesa Operar un Sistema de Trading?

En este artículo hemos visto que primero debemos decidir sobre qué instrumento financiero queremos aplicar los sistemas de trading. Si no lo tenemos claro al principio entonces cambiaremos de instrumento cuando las cosas vayan mal, y eso nos costará dinero. También hemos visto que no es igual un sistema para acciones, futuros, Forex u opciones. A nuestro modo de verlo es con futuros financieros como más se aprovechan las ventajas de operar un sistema.

Es muy probable que el que vea por primera vez una curva de capital de un sistema asuma que esa curva seguirá subiendo al mismo ritmo en el futuro. Pero en este artículo se ha explicado que eso es una visión muy ingenua de los sistemas de trading. El sueño de darle a un botón, irse de vacaciones y ser millonario a la vuelta es fácil que se convierta en pesadilla. El trading requiere monitorización, aunque sea automático. Requiere trabajo, dedicación y disciplina.

También hay un factor muy importante y es la posibilidad de que uno pueda programarse sus sistemas. Si es el caso entonces muy probablemente a esta persona le interesará operar sistemas de trading. El perfil de la persona que se programa sus sistemas coincide con el que utilizará la estadística para la toma de decisiones y se beneficiará de ello.

Terminamos haciendo referencia a la suerte, que es un factor importante, sobre todo al principio. La suerte hace que salgan ganancias de un sistema mal diseñado y pérdidas de un sistema bien diseñado. Mantenerse en lo correcto y abandonar lo incorrecto (sistemas sobreoptimizados, lógicas sin sentido, etc) tendrá su recompensa a largo plazo.

Referencias

1 Taleb, Nassim. “El cisne negro”

2 Aronson, David. “Evidence Based Technical Analysis”

3 Williams, Larry “Long Term Secrets to Short Term Trading”

4 Faith, Curtis. “Way of the Turtle”

5 Pardo, Robert. “The Evaluation and Optimization of Trading Strategies”

6 Cagigas, Oscar G. “Estrategias y Gestión de Capital con Acciones”

Óscar G. Cagigas es Ingeniero de Telecomunicaciones por la Universidad de Cantabria. Trabajó en empresas del sector de las telecomunicaciones como Ingeniero de Sistemas y Gerente de Ventas por todo el mundo. En 2002 fundó el portal financiero www.onda4.com. Ha desarrollado software de Gestión de Capital, ha publicado varios artículos en la revista Stocks & Commodities y ha escrito varios libros: “Teoría y Práctica Moderna de las Ondas de Elliott” (2003), “Trading con Gestión de Capital” (2006), “Trading con Sistemas Automáticos” (2007) y “Estrategias y Gestión de Capital con Acciones, las técnicas más eficaces” (2012). Actualmente es gestor en Anattea SGIIC. Su correo es oscar.cagigas[a]anattea.com

Artículo publicado en el número de diciembre 2018/enero 2019 de la revista TRADERS’. Regístrate en www.traders-mag.es de manera completamente gratuita para acceder a más artículos como este.