Esta interesante estrategia la desarrolló Frederic Palmiden de TradeStation en la interesante revista Strategy Concepts Club que lamentablemente dejaron de publicar.

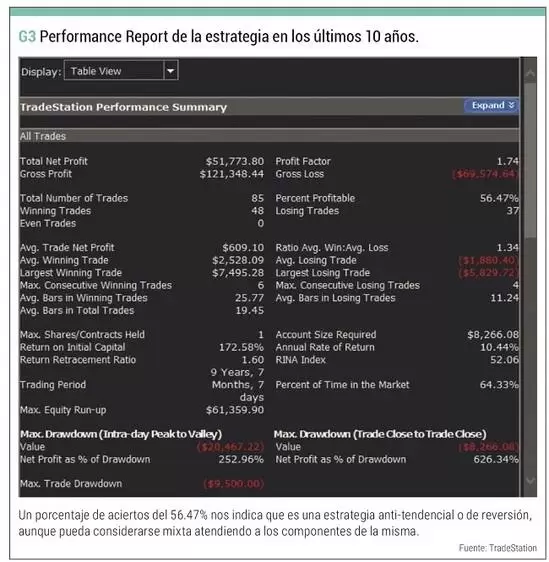

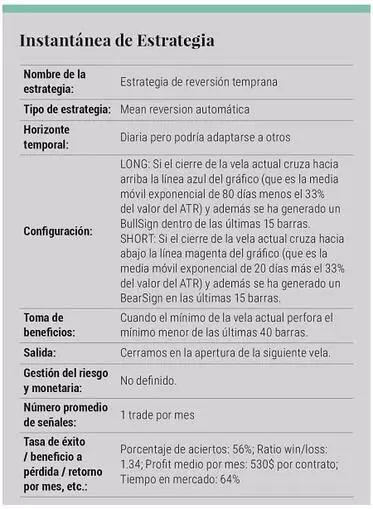

Como el nombre indica es una estrategia tipificada como Mean Reversion o Anti-Tendencial, como sus ratios confirman, pero utiliza en la misma elementos típicamente tendenciales como una media móvil. De hecho, podríamos clasificarla como “mixta” ya que lo que intenta en realidad es subirse a una nueva tendencia cuando esta acaba de iniciarse, pero en realidad hoy en día la mayoría de las estrategias tienen elementos aparentemente “extraños” en ese tipo de sistema. Lo que sí que no engaña son los ratios.

Vamos a probarla en el futuro del E-mini S&P 500 en barras diarias, pero se podrían considerar otros/as futuros y/o acciones.

El Sistema

La estrategia utiliza patrones de precio, dos medias exponenciales y el Average True Range (ATR) para desencadenar las señales.

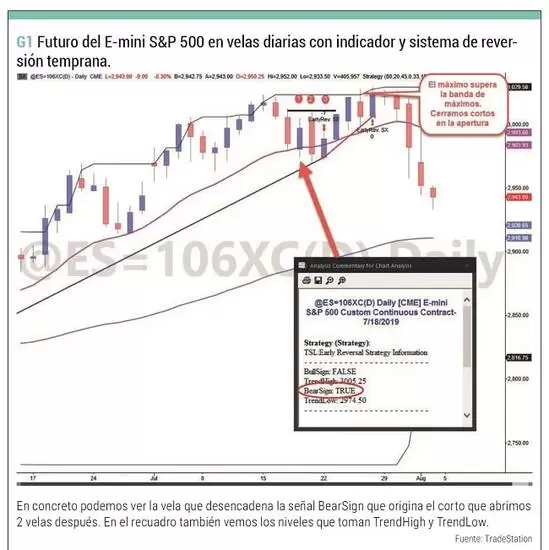

Veamos el chart 1, donde se representan la estrategia y el indicador asociado, que nos ayudará a comprender mejor el funcionamiento de la estrategia.

Las líneas sólidas azul y magenta representan las medias móviles exponenciales alcista y bajista +- un porcentaje del ATR que son los niveles que actúan como precio de disparo para abrir posición si se dan las condiciones para ello.

Las dos líneas negras cuasi horizontales que se pintan por la parte alta y baja del chart corresponden a los niveles de stop de los cortos y los largos respectivamente, calculados con n máximos y mínimos anteriores.

¿Y cuáles son las condiciones necesarias? El sistema recoge dos variables booleanas que activan la señal de compra o la de venta, BullSign y BearSign. Para evaluarlas va guardando los mínimos de la tendencia, alcista o bajista, de la siguiente forma:

- El proceso se inicia guardando el máximo y el mínimo de la barra, TrendHigh y TrendLow.

- Cuando cierra la vela, si el mínimo de la vela es mayor que el anterior máximo guardado (TrendHigh), BullSign pasa a True y se actualiza TrendHigh con el máximo actual y TrendLow con el mínimo actual.

- Igualmente, si al cerrar la vela, el máximo de la vela es menor al anterior mínimo guardado (TrendLow), BearSign pasa a True y se actualiza TrendHigh con el máximo actual y TrendLow con el mínimo actual.

- Tanto BullSign como BearSign se inicializan a False cuando pasan un número de barras definido por una variable, en nuestro ejemplo, serán 15.

- Nótese que, de esta forma, puede darse el caso que tanto BullSign como BearSign sean True.

Así, una vez hemos definido la tendencia, ya podemos desencadenar las órdenes.

Entradas largas

Si el cierre de la vela actual cruza hacia arriba la línea azul del gráfico (que es la media móvil exponencial de 80 días menos el 33% del valor del ATR) y además se ha generado un BullSign dentro de las últimas 15 barras, compramos a mercado en la apertura de la barra siguiente.

Entradas cortas

Si el cierre de la vela actual cruza hacia abajo la línea magenta del gráfico (que es la media móvil exponencial de 20 días más el 33% del valor del ATR) y además se ha generado un BearSign en las últimas 15 barras, vendemos en corto a mercado en la apertura de la barra siguiente.

Salidas

Cuando el mínimo de la vela actual perfora el mínimo menor de las últimas 40 barras, cerramos largos en la apertura de la siguiente barra.

Cuando el máximo de la vela actual supera el máximo mayor de las últimas 25 barras, cerramos cortos en la apertura de la siguiente barra.

En el chart 1 podemos ver la vela que desencadena la BearSign que origina el último corto abierto el 22 de julio de 2019. En concreto la señal se genera el 18 de julio, ya que el máximo de la vela es menor que el anterior TrendLow definido, que era hasta ese momento 3010.75 puntos (lo hemos marcado con una pequeña línea negra horizontal). En el recuadro inferior de chart 1 se puede apreciar cómo tanto TrendHigh como TrendLow se actualizan y BearSign pasa a True. La señal está viva 3 barras después y podría haberlo estado hasta 15 velas según los inputs del sistema predefinidos. Cerramos a mercado en la apertura del 26 de julio, ya que durante la vela del 25 el máximo perfora la banda de máximos.

Resultados

El sistema lo hemos probado en el futuro del E-mini S&P 500, con una cuenta de 30.000$, unas comisiones de 2.36$ por trade y sin slippage.

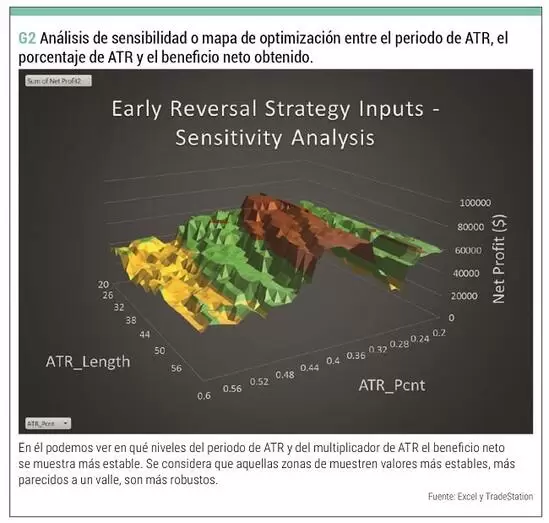

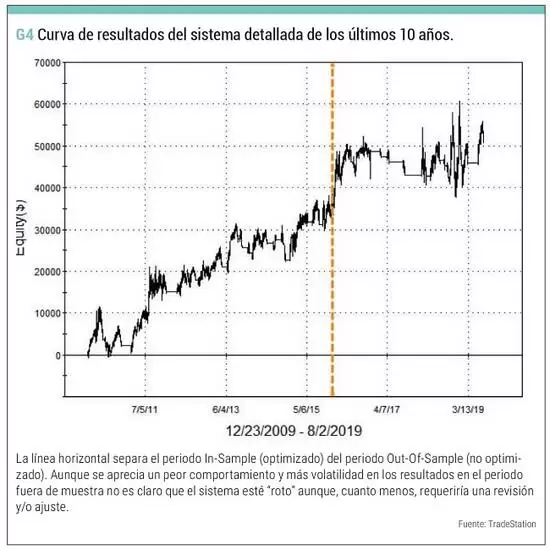

Hemos utilizado los datos que eligió Frederic en su exposición que hizo en abril de 2016, lo que implica que, desde entonces a la actualidad, algo más de 3 años, tenemos resultados fuera de muestra. No obstante, los inputs predeterminados se encontraron, en parte, mediante la optimización de la estrategia y el análisis de la sensibilidad mediante mapas de optimización.

El Chart 2 muestra el mapa de optimización original que se usó para la fijación del ATR usado en el filtro de la media exponencial.El Chart 3 muestra el Performance Report de la estrategia en los últimos 10 años y el Chart 4 la curva de resultados.

Los resultados son razonablemente buenos a lo largo del periodo. El sistema muestra retornos positivos también en el periodo fuera de muestra, pero hay una evidente pérdida de rendimiento y una clara pérdida de sincronía del sistema en los últimos 3 años en especial en el lado corto, aunque no podemos ignorar la tendencia principal del mercado en estos años.

De hecho, el periodo In-Sample ya mostraba un mucho mejor comportamiento del lado largo que se ha agravado en el periodo Out-Of-Sample.

En resumen, es una estrategia interesante que, aunque está expuesta solo con fines didácticos, tiene aspectos aprovechables que pueden ser un punto de partida de una estrategia operable. Es realmente interesante que la estrategia muestra comportamientos tanto de estrategia tendencial como anti-tendencial.

Sobre el Autor

Sergi Sánchez Alvira es Gestor de Esfera/Sersan Algorithmic, vehículo de inversión que opera con sistemas cuantitativos y automáticos de trading. ESFERA/SERSAN ALGORITHMIC es un compartimento de ESFERA, FI.

Fundador de Sersan Sistemas, también experto en Trading algorítmico con años de experiencia en el desarrollo, testeo, evaluación y sobre todo, en la Gestión cuantitativa con sistemas automáticos de trading. Podéis contactarle en sergisanchez[a]esferacapital.es

Artículo publicado en el número de septiembre de 2019 de la revista TRADERS’. Regístrate en www.traders-mag.es de manera completamente gratuita para acceder a más artículos como este.