Artículo publicado en el número de la revista TRADERS’ de Noviembre de 2014 (páginas 56-59). Regístrate en www.traders-mag.es de manera completamente gratuita para acceder a más artículos como este.

Cómo Operar de Forma Rentable en los

Mercados de Materias Primas

La Regla de 4 Semanas Según Donchian

Richard Donchian es considerado el fundador tanto del Trend Following como de la industria de los fondos de cobertura. Desde 1934 publicó una serie de Pautas para el Trading, las cuales constituyen hasta la fecha una parte esencial de cualquier formación de traders sólida. Principalmente alcanzó fama por los “Turtle Traders”, que utilizaron su sistema de ruptura de cuatro semanas con éxito como base de su estrategia de trading en los años 1970 y 1980. Este artículo mostrará que el enfoque de Donchian todavía permite que los traders ganen bien en los mercados.

Richard Davoud Donchian nació en 1905 y obtuvo la licenciatura de Económicas en la Universidad de Yale en el año 1928. Después de haber leído el libro “Memorias de un Operador de Bolsa” de Jesse Livermore cambió su enfoque profesional hacia los mercados financieros. Debido a las graves pérdidas que sufrió durante el crac bursátil de 1929, comenzó subsecuentemente a centrarse más en el análisis técnico y se dio cuenta que éste sería la única forma de generar beneficios estables en los mercados. En 1934 publicó 20 Pautas para el Trading como “Limita tus pérdidas y deja correr a los beneficios”, que la mayoría de traders todavía utilizan intuitivamente (o al menos deberían utilizar).

En 1948, Donchian constituyó Futures, Inc., el primer fondo de inversión de futuros sobre materias primas públicamente accesible. El fondo se basó en dos principios importantes: La diversificación mediante activos no correlacionados y el cálculo de los tamaños de posiciones según uno de los principios del seguimiento de tendencias, que al final se llegó a conocer a nivel mundial como «La Regla de 4 Semanas». Hay que notar que en aquel entonces, hasta los años setenta, el principal enfoque de trading con futuros en los EE.UU. fueron los contratos sobre cereales y productos alimenticios. Este hecho tuvo un impacto significante sobre la estructura de la cartera del fondo de Donchian.

La Regla de 4 Semanas

La Regla de 4 Semanas se utilizó desde entonces en adelante como una regla básica en muchos fondos de estrategias seguidoras de tendencias. Lo más sorprendente de esta estrategia era su sencillez:

- Abra una posición a largo y cierre posiciones a corto si el precio actual supera el máximo de las últimas cuatro semanas.

- Abra una posición a corto y cierre posiciones a largo si el precio actual desciende por debajo del mínimo de las últimas cuatro semanas.

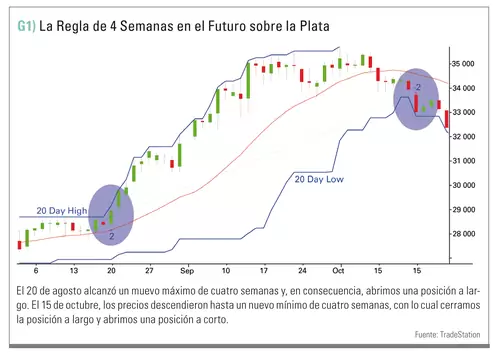

Sin duda, más sencillo imposible. Comprar cuando el futuro alcanza un nuevo nivel máximo de las últimas cuatro semanas y vender si cae hasta nuevos mínimos de las últimas cuatro semanas. Donchian siempre destacó que los inversores se deberían fijar en operaciones a largo por el mayor potencial de éstas en comparación con el potencial de las operaciones a corto. En el gráfico 1 les ilustramos la Regla de 4 Semanas.

Selección de Activos

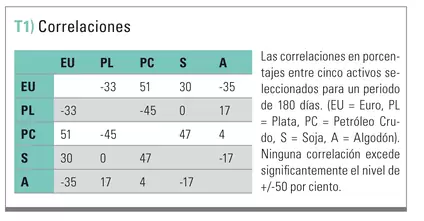

Donchian acentuó repetidamente los beneficios de una buena diversificación. Con lo cual, seleccionamos un activo de los cinco diferentes segmentos para nuestra pequeña cartera de muestra: divisas, metales, energía, cereales y otros productos agrícolas. La matriz de correlaciones en Tabla 1 nos muestra que en general existe muy poca correlación entre el Euro, la plata, el petróleo crudo, la soja y el algodón.

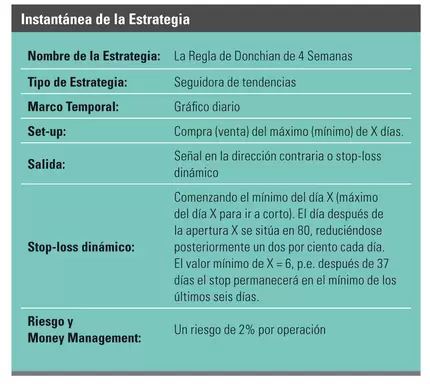

Las Reglas en Detalle

Utilizamos una orden stop de compra para abrir la posición con el máximo de los últimos 20 días. La salida se efectuará o mediante una nueva señal en dirección contraria o mediante una orden de stop-loss dinámico, la cual iremos acercando. Para una posición a largo, el nivel inicial de stop-loss dinámico comenzará en los mínimos de los últimos 80 días y podrá ser ajustada dos puntos cada día. Es decir, el segundo día del trading el stop-loss estará en los niveles del mínimo de 78 días (80 menos 2), el tercer día en los mínimos de 76 días, etc. Al final, se fijará el nivel de stop-loss en el mínimo de los últimos seis días.

Capital Inicial y Número de Contratos

Tenemos que encontrar la cantidad de contratos adecuada de cada posición para asegurar que todas se ponderen más o menos a partes iguales, ya que aplicamos la regla a una cartera compuesta por contratos de tamaños diferentes. Por este motivo asumimos un capital inicial de un millón de dólares por posición. Estamos dispuestos a arriesgar un dos por ciento en cada posición, es decir $ 20.000. Al final dividimos este importe por el Average True Range (ATR) de los últimos 50 días multiplicado por tres, lo que nos garantiza que aplicamos el mismo riesgo en todos los mercados cuando utilizamos esta regla.

Por ejemplo: La soja cotiza a once dólares la fanega. Un contrato equivale 5.000 fanegas, con lo cual el valor por contrato son sube a $ 55.000. El ATR de los últimos 50 días son 25 puntos que ascienden a un valor de $ 1.250 por contrato. Esta cantidad se multiplica por tres = $ 3.750. A continuación, dividimos nuestro importe máximo arriesgado de $ 20.000 por los $ 3,750 y obtendremos como resultado 5,33 contratos. Decidimos redondear esta cifra hacia abajo lo que nos permite adquirir una posición de cinco contratos.

Un comentario sobre e capital inicial de un millón de dólares: Esta cantidad fue seleccionada para una cartera de futuros evitando pérdidas parciales superiores al 20 por ciento. Un trader más agresivo podría perfectamente comenzar con unos $ 300.000.

Sin embargo, también es posible implementar esta estrategia en cuentas mucho más pequeñas con un capital inicial por debajo de los $10.000. En este caso, los Contratos por Diferencia (CFDs) tendrían que sustituir a los futuros como instrumento de trading.

Los Primeros Resultados del Test

El Gráfico 2 muestra el resultado para los cinco mercados que seleccionamos. Lo primero que hay que destacar es todos los mercados ostentan un resultado positivo durante el periodo de prueba entre 2003 y octubre del 2013. Teniendo en cuenta que esta regla de trading ya tiene más que 80 años y que encima es muy sencilla, no se podía esperar exactamente un resultado así.

El resultado del test no incluye ni comisiones ni slippage. Sin embargo, esto no alteraría nada con respecto a la calidad de la regla, ya que cada uno de los mercados abarca aproximadamente cien operaciones durante los últimos diez años y el beneficio promedio de cada transacción oscila entre 2.000 y 7.000 dólares. Con el capital inicial de un millón de dólares la cartera genera aproximadamente 1,5 millones en beneficios, lo que representa un rendimiento anual alrededor de un diez por ciento. (Nota: Es el mismo millón que se invierte en todos los mercados, con lo cual no hay que tener un millón de dólares en reserva para cada mercado. Los márgenes requeridos para cada una de las posiciones ascienden a aproximadamente el cuatro por ciento del capital total.)

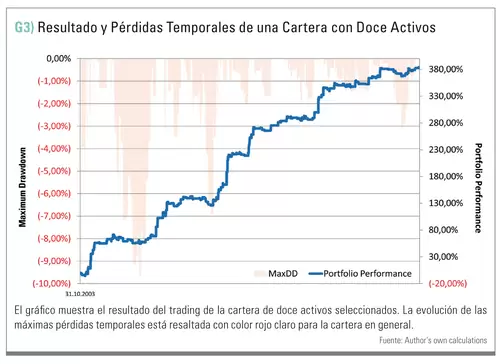

Además, podemos observar claramente que el la curva de la cartera en general muestra un crecimiento continuo y sin sufrir grandes contratiempos, aunque los rendimientos de algunos mercados en particular no fueron para nada excelentes. Aquí, la diversificación con mercados poco correlacionados realmente dio fruto.

Extensión

Alentado por los resultados sorprendentemente buenos, ampliamos la cartera con el oro, platino, cobre, trigo, harina de soja, aceite de soja y azúcar. Al mismo tiempo cambiamos el parámetro más importante de la regla: el número de días de referencia para el Breakout. Se pudo demostrar que con valores entre 100 y 200 días los resultados del enfoque de trading mejoraron significantemente, mientras que al mismo tiempo la frecuencia de las operaciones se redujo a unas dos o tres transacciones por año y mercado. No modificamos el capital inicial de un millón de dólares, aunque ahora operamos en siete mercados diferentes. Esto ha sido posible gracias a la baja correlación entre los mercados que seguía existiendo.

Si aplicamos la estrategia a un solo mercado, los resultados no son tan favorables. En realidad, el secreto del éxito está en la selección correcta de los mercados subyacentes de la cartera. Por consiguiente podemos constatar que la ampliación de la cartera de cinco hasta doce mercados reduce las pérdidas temporales significantemente de un 14 por ciento hasta por debajo del 10 por ciento, mientras que al mismo tiempo la rentabilidad aumenta de diez por ciento hasta el 17 por ciento. Los traders más afines al riesgo incluso podrían reducir su capital inicial hasta aproximadamente una tercera parte y obtener rendimientos de doble dígitos superiores.

Conclusión

Muchas veces, la “Regla de 4 Semanas” de Donchian se consideraba solo como una regla técnica. Pero uno de los factores esenciales del éxito de Donchian fue el principio de diversificación. Como muestra nuestro ejemplo mencionado arriba, también funcionará muy bien si creamos una cartera compuesta por activos con poca correlación. Aunque en épocas de tensiones a nivel mundial las reglas históricas de correlación podrían anularse, posiblemente causando graves pérdidas temporales, la regla de Donchian seguirá funcionando en general para carteras creadas a base del concepto de correlación. Una cartera que consiste únicamente de índices de acciones o acciones jamás generará una curva de rendimiento tan constante como nuestra cartera mixta de materias primas, porque los mercados de valores globales correlacionan demasiado durante un periodo más largo.

El autor de este artículo es Rudolf Wittmer. Rudolf es licenciado en ingeniería y lleva varios años activo como gestor de fondos y consultor de fondos de cobertura. Además es un trader apasionado que convirtió su hobby en una carrera profesional, hace aproximadamente 20 años. Continuamente perfeccionando sus modelos de trading, se ha dado a conocer como especialista sistemático de trading en Alemania. Su dirección de correo electrónico es [email protected]