Diversifica. Este es el consejo que se repite una y otra vez en el mundo de la inversión. Ahora bien ¿qué abarca una verdadera diversificación? ¿Podríamos hablar de diversificación operando un solo activo con un único sistema de trading? En este artículo, le mostraremos cómo hacerlo.

LLEGÓ 2020

De un tiempo a esta parte, he hecho una defensa férrea de los beneficios de la diversificación, más allá de la diversificación de activos. Pero es justo ahora, tras la gran caída y la posterior recuperación (estoy escribiendo esto con el SP500 cotizando por encima de 2900 puntos), cuando la gente revisa sus sistemas, se contradice y se lamenta de no haber diversificado más. Son los grandes movimientos del mercado los que hacen tambalear nuestras creencias y los que hacen que revisemos a conciencia nuestros errores y aciertos. Y no haber diversificado bien, puede haber sido uno de los grandes errores de la gran mayoría de los inversores.

Empecemos por recordar que en el artículo “Timing Luck: No es cuestión de suerte si diversificas” (ver nº 38 de la revista), hablamos como el hecho de elegir el momento de entrada en un sistema es un riesgo. Porque dos puntos de entrada diferentes para el mismo sistema podían llevar a resultados muy diferentes, a lo largo del tiempo. Por tanto, debemos diversificar también los puntos de entrada para acercarnos lo más posible al resultado esperado del sistema de inversión.

Este punto de la diversificación cobra especial importancia en los sistemas en los que se toman decisiones binarias. Es decir, en aquellos modelos en los que estás invertido, o no, en un tipo de activo en función de una señal. Muchos sistemas tendenciales y de Asset Allocation siguen esta filosof ía (e.j. Dual Momentum de Gary Antonacci).

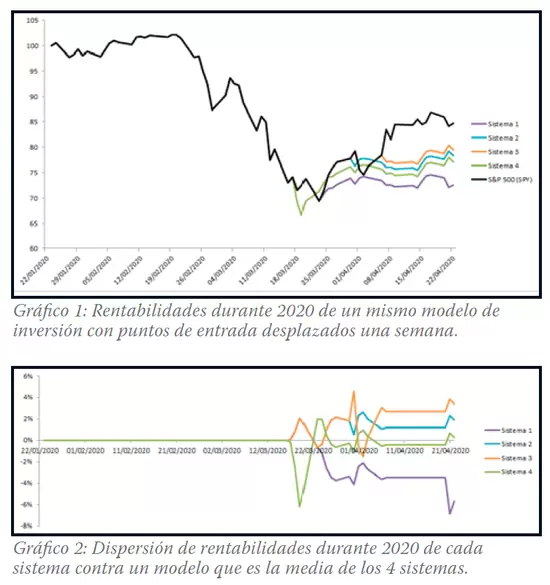

Para poder ilustrar las grandes dispersiones que podemos ver, en relación a los puntos de entrada elegidos, analizaremos los comportamientos durante este año de un sistema tendencial muy sencillo con 2 ETFs. Si para un periodo determinado el SPY tiene momentum positivo, invertirá en el SPY, si no, en TLT. Cada 4 semanas, volvemos a medir la señal y tomamos una decisión. Este sistema representa de una forma simplificada la inversión en renta variable o renta fija en función del momentum de la renta variable medido cada mes. Empezaremos por usar 252 días (1 año) como periodo para medir el momentum.

En el gráfico 1 vemos como en función de cuándo se van realizando las rotaciones, la dispersión de los resultados aumenta. El gráfico 2 muestra la diferencia de rentabilidad respecto a un sistema que fuera la combinación de los cuatro puntos de entrada. Operar un solo punto de entrada genera resultados dispersos.

Podríamos decir que el problema es que el sistema no es robusto. Que tendría que funcionar igual o de una forma más similar aunque variásemos los puntos de entrada. Muchos de estos sistemas están pensados, y probados, con datos a final de mes. En el artículo de Alpha Arquitect, “Tactical Asset Allocation: Does the Day of the Month Matter?” se puede ver como un sistema muy similar al utilizado aquí, rebalanceado en días diferentes del mes, a largo plazo genera también una dispersión muy alta. Por tanto, efectivamente, el día en el que comienzas a implementar tu sistema, afecta y mucho.

PERO HAY MUCHO MÁS

Sin embargo, la diversificación no termina ahí.

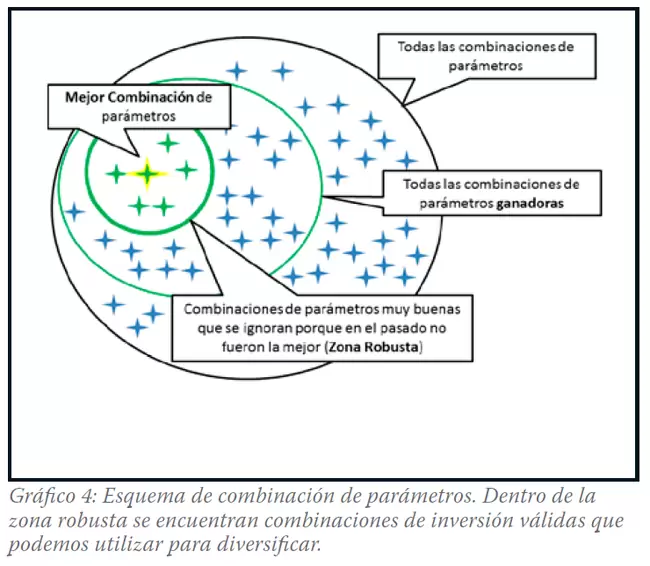

Cuando empezamos a diseñar un modelo de inversión, buscamos y analizamos muchas combinaciones de parámetros con el objetivo de explotar una ventaja. Estas combinaciones se van filtrando hasta encontrar las ganadoras. Y finalmente la zona robusta, que es aquella que contiene una serie de combinaciones estables a lo largo del tiempo. Lo habitual es coger la mejor combinación de la zona robusta y operarla.

Sin embargo, estos parámetros sí que son sensibles a las variaciones. La que ha sido la mejor combinación históricamente, puede no serlo en el futuro. Que la ventaja exista y que sea robusta, dentro de una zona de parámetros, es necesario para operar el modelo. Pero la mejor combinación dentro de la zona robusta puede no serlo siempre.

Dos combinaciones de parámetros pueden llevar a diferencias pequeñas enla operativa (una operación que notomas, unasalida que hace después, etc.) pero que a largo plazo se materializa en grandes diferencias en los resultados. Esta sensibilidad crece a medida que aumentan los parámetros descorrelacionados de un sistema. Es lo que se conoce como “specification risk”.

Esta sensibilidad está muy ligada a los tipos de sistemas. Una cartera permanente tiene muy poca sensibilidad, mientras que los sistemas de tendencia, donde se toman decisiones binarias (p.e. o estás 100% en renta variable, o estás 100% en renta fija), la sensibilidad es muy alta. Esto también es aplicable a sistemas de trading intradiarios, sistemas de inversión por factores ‘y todos aquellos que utilicen parámetros. La diferencia entre ellos será la sensibilidad que tengan los resultados a las ligeras variaciones entre los parámetros.

Esta sensibilidad puede suponer un riesgo de obtener resultados menores a los esperados por el modelo.

Cuando hemos empezado a diseñar nuestro sistema, hemos decidido utilizar 1 año como periodo para medir el momentum y rebalancear cada 4 semanas. Estos dos parámetros parecen ser muy “corrientes”, pero simplemente esa simple decisión puede llevar a resultados muy dispares a los que habría obtenido con otros parámetros cercanos.

En el siguiente ejemplo podemos ver como utilizando las variaciones para el mismo sistema, pero usando 3- 4 semanas de rebalanceo o 10-11-12 meses de rebalanceo, las señales empiezan a desacoplarse poco a poco. Esto parece que no tiene importancia, pero a largo plazo puede llevar a grandes diferencias. Y cuanto más complejo es el sistema y más variaciones permiten los parámetros, más pueden agrandarse. Si en vez de una media, estuviera tomando 2, o las variase entre simples o exponenciales, las diferencias en la señales serían cada vez más frecuentes.

¿Y A LARGO PLAZO?

Veamos esto desde una perspectiva de más largo plazo. Como el objetivo del artículo es concienciar de la sensibilidad a los parámetros de algunos sistemas, seguiremos trabajando con un modelo muy sencillo.

El modelo evaluará el momentum a 10-11-12 meses del SPY, ignorando el último o los 2 últimos meses. Si es positivo, compra SPY; si es negativo, TLT. Cada 3-4 semanas evalúa la señal y toma posiciones.

Por tanto tenemos 3 parámetros que varían muy ligeramente. El periodo en el que medimos el momentum (3 opciones), el número de meses recientes que ignoramos (2 opciones) y cada cuanto rebalanceamos (2 opciones). 12 combinaciones en total.

El motivo por el que ignoramos meses a la hora de medir momentum se debe a que los activos tienen comportamientos diferentes a largo y a corto plazo. La renta variable a corto plazo puede tener un efecto de reversión a la media que puede afectar a la tendencia de largo plazo.

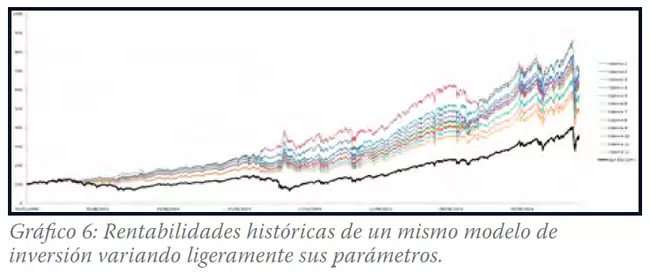

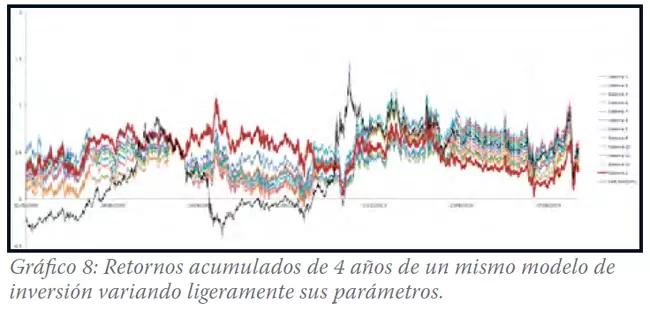

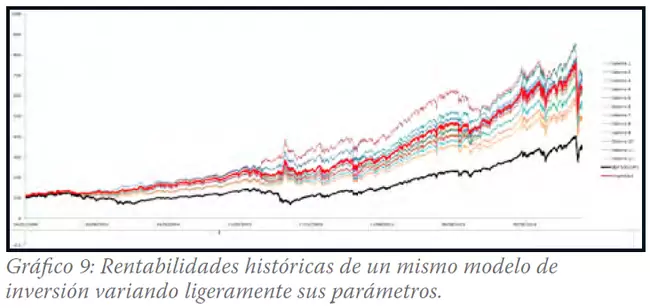

Y aquí vemos el punto al que queríamos llegar. 12 sistemas, 20 años, y todos ganadores. Todos mejor que el benchmark (SPY). Mejor Sharpe, menores drawdowns pero con retornos que varían desde 385% hasta 600%. Entre 2 sistemas que se diferencian en que uno rebalancea cada 3 semanas, y otro cada 4, encontramos una diferencia impresionante.

Otra cosa a tener en cuenta es que ninguno ha sido especialmente mejor durante todo el histórico. Lo que significa que tomar una decisión a día de hoy sobre qué sistema va a funcionar en el futuro es tomar el riesgo de escoger el peor de los 12. Si lo hacemos, disminuiremos claramente la rentabilidad global.

Ya no solo hay diferencias en las rentabilidades, sino también en las máximas pérdidas. Esa pequeña diferencia en las señales, en ciertos momentos del mercado, produce efectos que son devastadores. Puede dejar a un sistema rezagado de forma permanente. Y la verdad, esta elección tiene un gran componente de azar. No se podría haber sabido de antemano qué combinación, de parámetros, habría sido la adecuada.

Este sistema no deja de estar diseñado fundamentalmente para principios educativos. Pero tiene las características básicas de los sistemas tendenciales utilizados por la industria y por muchos inversores particulares. Si hubiéramos decidido aplicar sólo la combinación de parámetros que fue ganadora, entre 1999 y 2009, bajo el pretexto de que era claramente la mejor combinación, nos hubiéramos encontrado con la combinación perdedora entre 2009 y 2019 (sistema 2, en granate en el gráfico 7). ¿Cuál habría sido nuestro error? ¿Es que acaso el sistema no era robusto? La ventaja de los sistemas tendenciales está ahí, pero la sensibilidad a los parámetros habitualmente se pasa por alto. El error no es la elección de ese set concreto de parámetros, el error es elegir exclusivamente un set y no diversificar.

A la hora de diseñar estos sistemas y darse cuenta de que la sensibilidad de los parámetros es alta, la primera medida suele ser aumentar la frecuencia de rebalanceo. Es un instinto natural, pero no solo no es beneficioso si no que es altamente perjudicial. Te encontrarás con modelos que con muchísimas más operaciones (actualmente estos modelos rebalancean entre 20 y 25 veces en 20 años) tienen la misma sensibilidad a los otros parámetros. Seguirían sin estar diversificados.

Al igual que la solución propuesta para evitar el “Timing Luck”, la solución sería operar todos los sistemas, creando un sistema conjunto ensamblado.

Operar el conjunto de los sistemas nos garantiza obtener las rentabilidades realmente esperadas del sistema tendencial, eliminando el riesgo de elegir el peor de todos. Además, el bajo ritmo de rebalanceo, de este tipo de sistemas, más el hecho de que gran parte se rebalancean los mismos días, hace que los costes no sean mucho mayores. Para otro tipo de sistemas habría que encontrar el equilibrio entre los costes de una mayor operativa respecto a los beneficios de la diversificación del riesgo. Esto además tiene un beneficio extra: al estar ensamblando sistemas descorrelacionados en ciertos momentos (cuando unos están largos del SPY y otros del TLT), mientras la rentabilidad sí será la media. Además la volatilidad será menor, produciendo un mejor ratio retorno-volatilidad.

CONCLUSIONES

El propósito de este estudio es mostrar que operar una sola combinación de parámetros, de un modelo, tiene riesgo a pesar de que haya sido la mejor combinación en el pasado. Al igual que la diversificación entre activos es importante y que, como ya vimos en artículos anteriores, los puntos de entrada también afectan a los resultados de la operativa, la diversificación entre sets de parámetros, de un modelo, es también necesaria para reducir riesgos.

En el sistema tendencial utilizado esta sensibilidad, entre valores, es muy alta puesto que el decalaje, que puede producirse de una semana entre sistemas, hace que a largo plazo los resultados difieran notablemente. No obstante, este punto es aplicable a la gran mayoría de modelos de inversión. Incluso dos sistemas idénticos que en el pasado no hayan tenido ninguna diferencia en la señal, al tener parámetros diferentes, pueden producir en el futuro resultados diferentes sin que sepamos a priori cuál habría sido la mejor combinación.

Nota: Este sistema está diseñado exclusivamente con principios educativos. No supone una recomendación de inversión. Todos los datos de los backtests han sido extraídos mediante la plataforma Portfolio123, y elaborados internamente.

Artículo publicado en el número 43 de la revista Hispatrading. Regístrate en www.hispatrading.com de manera completamente gratuita para acceder a más artículos como este.