Uno de los términos que se mencionaron en la última kedada que hice en Madrid y que me llamó la atención fue el de Theta Gang. Tras tirar un poco del hilo, en este artículo os resumo lo que he averiguado sobre este tipo de estrategias de trading con opciones.

¿De Dónde Viene Eso de Theta Gang?

Aunque el nombre pueda sonar a banda mafiosa, lo cierto es que Theta Gang (término acuñado por cierto en Reddit) hace referencia a aquellos inversores que utilizan estrategias basadas en la venta de opciones para generar ingresos.

Partiendo de la base de que el valor de las opciones disminuye con el paso del tiempo, este tipo de inversores tratan de exprimir al máximo la Theta, ya saben esa griega de las opciones que representa la pérdida de valor de una opción a causa del paso del tiempo.

Si bien existen múltiples estrategias que se aprovechan del paso del tiempo, dentro de Theta Gang las más utilizadas son las siguientes:

- Put Credit Spread

- Call Credit Spread

- Naked Puts (aka The Wheel)

- Short Iron Condor

Pasamos en detalle a ver cada una de ellas.

Estrategias Theta Gang

Put Credit Spread

Básicamente la idea sobre la que se basa un credit spread en general es la de vender una opción añadiendo una protección extra. En particular, para construir un Put Credit Spread tendremos que:

- Vender una opción put

- Comprar una opción put más barata del mismo vencimiento, lo que nos permitirá controlar el riesgo, limitando el riesgo en caso de que el mercado se mueva a la baja.

El beneficio en esta estrategia se obtiene mediante la diferencia entre la prima ingresada con la venta de la put, y la prima pagada por comprar la put más barata, siendo esta cantidad el beneficio máximo que podemos obtener.

Generalmente vendemos una opción put cuando pensamos que el subyacente va a subir, por lo que esta estrategia resulta idónea en un contexto de mercado alcista, ya que la put vendida perderá valor más rápido. Además, el hecho de tener la otra put comprada permite limitar las pérdidas de la estrategia.

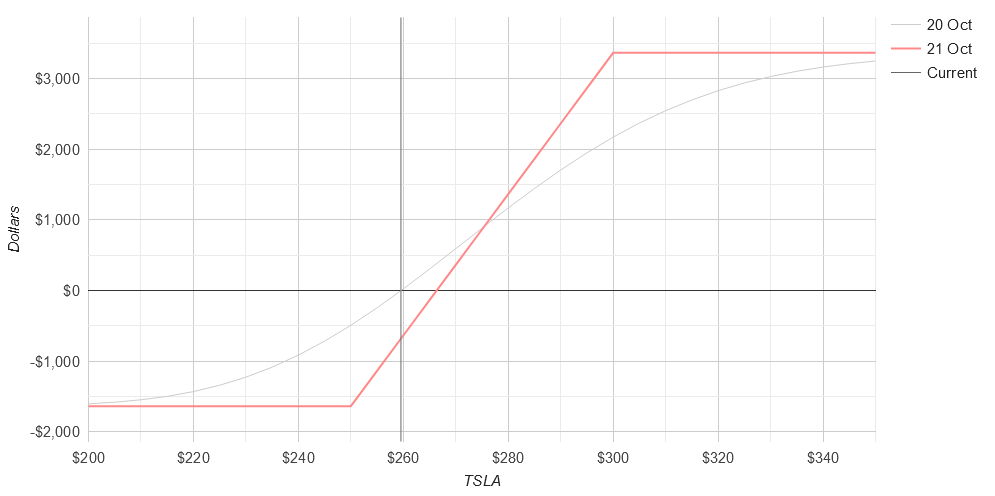

Veamos un ejemplo para entender mejor la estrategia: supongamos que las acciones de Tesla (TSLA) cotizan a 259. Para construir el Put Credit Spread vendemos una put sobre TSLA con strike 300 ingresando 41.68$ x 100 = 4168$ y, simultáneamente, compramos una put con strike 250 pagando 8.03$ x 100 = 803$. Por tanto, el beneficio máximo será 4168 – 803 = 3365$, mientras que la pérdida máxima queda limitada a 1635$.

Gráficamente el perfil de ganancias y pérdidas a vencimiento sería el siguiente:

Call Credit Spread

Como podéis deducir fácilmente por el nombre, ahora el diferencial de crédito que se genera con esta estrategia se logra operando con opciones de compra. En particular, lo que haremos será:

- Vender una opción call

- Comprar una opción call más barata del mismo vencimiento, que nos permitirá controlar el riesgo, limitando el riesgo en caso de que el mercado se mueva al alza.

Al igual que en el caso anterior, el beneficio en esta estrategia se obtiene mediante la diferencia entre la prima ingresada con la venta de la call, y la prima pagada por comprar la call más barata, siendo esta cantidad el beneficio máximo que podemos obtener.

Al contrario que antes, aquí lo que nos va a interesar sobre todo es que el subyacente sea bajista, ya que la call vendida perderá rápidamente su valor a la vez que controlamos las pérdidas con la call comprada.

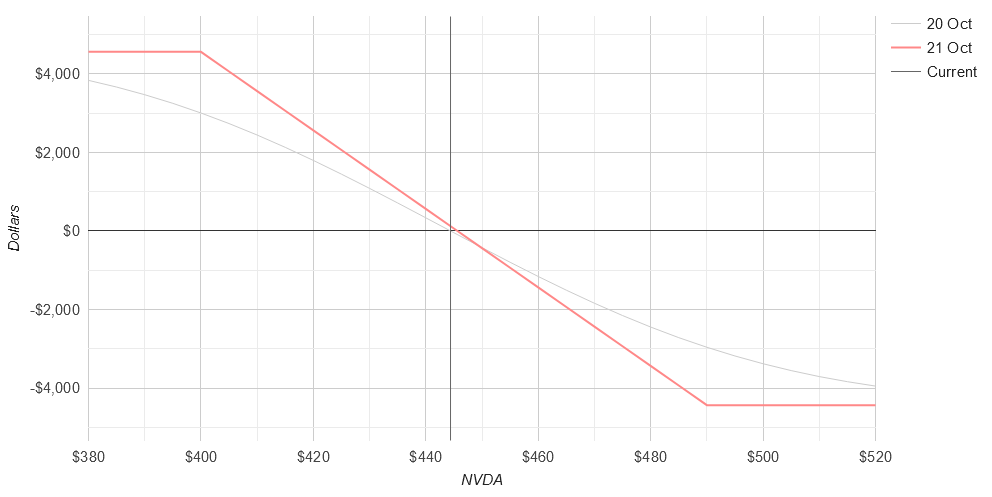

Veamos un rápido ejemplo: supongamos que las acciones de Nvidia (NVDA) cotizan a 444$. En ese caso, podemos vender la Call 400 por un importe de 4738$ y comprar la Call 490 por 175$. Así, el beneficio máximo será de 4738 – 175 = 4563$, mientras que la pérdida máxima quedará limitada a 4437$.

El gráfico de pérdidas y ganancias a vencimiento es el siguiente:

Naked Puts (aka The Wheel)

Posiblemente esta sea una de las estrategias Theta Gang más utilizadas. La forma de construir la estrategia es muy sencilla: simplemente deberemos vender una opción put que esté fuera del dinero (Out of the Money u OTM), disponiendo de liquidez suficiente para cubrir el nominal de la venta (es decir, estaríamos vendiendo una Cash Secured Put). Este es un requisito indispensable por cuanto podría suceder que, en caso de que el mercado se mueva a la baja, el comprador de la put la ejerza y nos asignen las acciones correspondientes (más sobre esto un poco más adelante).

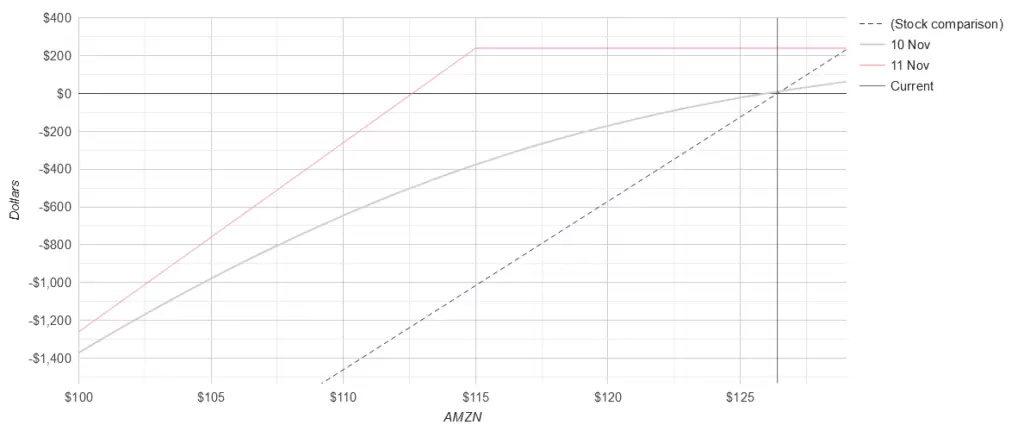

Veamos un ejemplo: si consideramos que Amazon (AMZN) cotiza a 126.40 dólares, y vendemos una put con precio de ejercicio 115.00 y un vencimiento dentro de un mes, obtendremos un ingreso de 2.40 x 100 = 240$. Gráficamente el perfil de pérdidas y ganancias sería el siguiente:

Como podemos ver en el gráfico anterior, si el precio empieza a bajar por debajo de 115 dólares empezaremos a perder los beneficios de la prima ingresada y, a partir de 112.60, entraríamos en pérdidas.

El secreto para tener éxito con esta estrategia está en la forma de seleccionar las acciones que sirven como subyacente a la opción put. En particular, conviene tener en cuenta las siguientes directrices:

- Lo más importante de todo: la operativa debe centrarse en opciones sobre acciones que no nos importaría mantener en cartera a largo plazo (debido a la posibilidad de que nos las asignen).

- La empresa debe ser rentable y tener un flujo de caja sólido.

- La acción debe estar además en tendencia alcista, o al menos neutral, para maximizar la probabilidad de que la opción put pierda todo el valor.

- Asimismo, es recomendable que el precio de la acción esté entre 10 y 50 dólares. En todo caso, mejor mantenerse alejado de acciones que coticen por debajo de 10 dólares.

- El gráfico del valor debe ser relativamente estable, sin oscilaciones salvajes (nada de movimientos causados por un tuit del CEO :D).

- Hay que evitar empresas que vayan a presentar resultados en el corto plazo, ya que pueden producirse movimientos muy volátiles.

- También es un factor positivo que la acción ofrezca un buen dividendo. Generalmente los valores con dividendos tienden a ser más estables y predecibles.

Por otro lado, a la hora de vender y gestionar la posición de la opción put, conviene tener en cuenta algunos aspectos importantes:

- El tiempo hasta vencimiento debe estar entre 30 y 45 días. Generalmente en este plazo la prima ingresada es aceptable y la pérdida de valor temporal comienza a acelerarse.

- Para obtener los mejores resultados, lo ideal es que la Delta de la opción esté en torno a 0.30.

- El número de contratos vendidos deben ser siempre calculados considerando el tamaño de la cuenta y pensando siempre si podremos gestionar una asignación con el efectivo disponible.

- Si bien el máximo beneficio se obtiene cuando la opción vence sin valor, lo más habitual entre los operadores de esta estrategia es cerrar la posición con el 50% del beneficio.

El riesgo que tiene usar esta estrategia es que, cuando vendes una opción put, estás acordando vender el activo subyacente al precio de ejercicio especificado en la opción, si el comprador de la opción decide ejercerla (observad que estamos considerando el caso de opciones americanas, que pueden ejercerse antes del vencimiento).

De este modo, cuando se produce la asignación de las acciones, significará que el comprador de la opción ha ejercido su derecho a vender las acciones al precio de ejercicio, por lo que tú como vendedor de la put deberás comprárselas a ese precio. Esto es algo que generalmente sucederá cuando el precio del activo subyacente esté por debajo del precio de ejercicio, ya que en ese caso el comprador podrá comprar las acciones en el mercado a un precio menor.

Por ejemplo, si vendemos una opción put con un precio de ejercicio de 100 euros y el precio del activo subyacente es de 90 euros, te asignarán las acciones por lo que deberás comprar las acciones al comprador de la opción a 100 euros, lo que supondrá una pérdida de 10 euros por acción.

Pero, aunque no lo parezca, esto tiene una ventaja: al tener que quedarnos las acciones en cartera, podemos dar una nueva vuelta a la rueda y reducir las pérdidas construyendo una Covered Call. Para ello, deberemos mantener las acciones asignadas y vender una opción call por encima del coste neto de la acción siempre que sea posible (podemos incluso esperar a un rebote del mercado para tratar de ingresar una mayor prima).

Si la opción call no es asignada, entonces podremos obtener algunos beneficios. Este proceso se puede repetir varias veces hasta que el coste neto de las acciones esté por debajo del precio de ejercicio, momento en el que podremos vender las acciones y compensar la pérdida derivada de la asignación de la put.

Iron Condor

La estrategia Iron Condor es realmente la combinación de dos estrategias que acabamos de ver: el Put Credit Spread y el Call Credit Spread. Dado que cada una de estas estrategias se beneficia de un contexto de mercado diferente (Put Credit Spread funciona en mercado alcista y Call Credit Spread en mercado bajista), la combinación de ambas funcionará mejor en un contexto de mercado neutral, es decir, se beneficiará al máximo de que la acción se mantenga plana, sin demasiado movimiento.

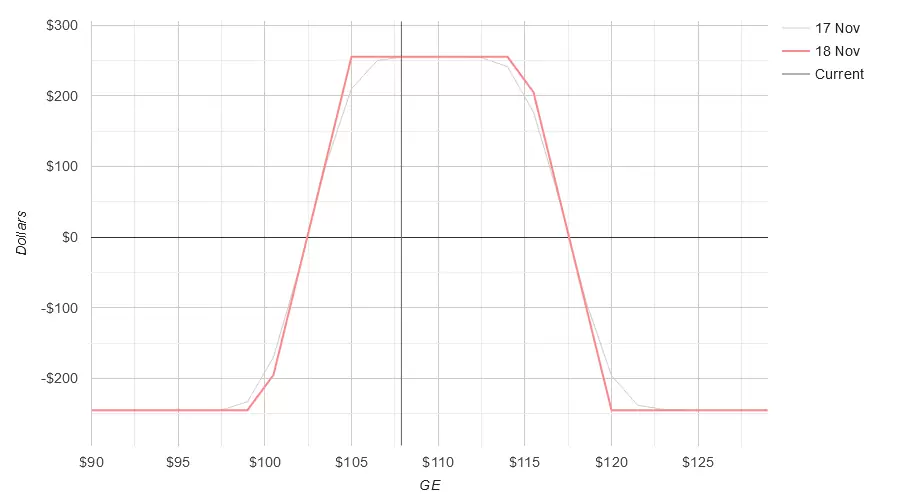

Veamos cómo funcionaría en la práctica: supongamos que las acciones de General Electric (GE) cotizan a 107.5$. Para construir el Iron Condor, realizaremos las siguientes operaciones, todas con vencimiento a un mes:

- Venta Put 105

- Compra Put 100

- Venta Call 115

- Compra Call 120

La prima neta ingresada con esta estrategia será de 255 dólares y la pérdida máxima que se podrá tener es de 245 dólares, lo que sucederá siempre que, a vencimiento, las acciones de GE caigan por debajo de 99 o suban por encima de 120.

El gráfico de pérdidas y ganancias de este Iron Condor sería el siguiente:

Posibles Errores al Usar Estrategias Theta Gang

Una vez hemos visto algunas estrategias de tipo Theta Gang, posiblemente os pueda parecer que ganar dinero con las opciones es relativamente sencillo. Sin embargo, no todo es de color de rosa y un simple error como los que vamos a comentar a continuación puede dar al traste con el resultado esperado de la estrategia. En particular:

- Seleccionar strikes demasiado cercanos. Si hacemos esto, apenas obtendremos beneficios sobre el capital que estamos arriesgando. Para evitarlo, lo mejor es no engañarse y calcular la rentabilidad sobre el capital necesario para ejecutar la estrategia, considerando además el tiempo que estará inmovilizado, para ver si la jugada sale a cuenta.

- Usar una opción de protección demasiado alejada. Recordemos que muchas de estas estrategias usan alguna opción para limitar el riesgo. Pero si la opción elegida está tan fuera del dinero que solo ante un “cisne negro” nos proporcionaría algún tipo de protección, entonces estaremos arriesgando demasiado y no nos saldrá a cuenta.

- No fijar un objetivo de beneficios. Esto es algo que los traders que operan Theta Gang se graban a fuego: ¡no seas avaricioso! Nunca vayas a vencimiento ni esperes obtener el 100% de la prima ingresada. Si ves que a lo largo de la vida de la operación puedes llevarte el 50% del beneficio esperado, ¡ciérrala!

- No dedicar tiempo a hacer los deberes. Aunque pueda parecer algo evidente, a muchos operadores se les olvida realizar un análisis en profundidad sobre la situación y perspectivas de la acción subyacente elegida. Si al analizar el gráfico de una acción, no encontramos verdaderos motivos para adoptar una posición que se beneficia de un determinado sentido de la tendencia, entonces mejor no abrir la posición.

- No comprobar el volumen. La liquidez es algo que siempre hay que tener muy en cuenta a la hora de negociar opciones, y especialmente cuando se negocian estrategias Theta Gang. Si tenemos un determinado objetivo de beneficios pero las opciones que estamos operando no son demasiado líquidas, entonces lo más probable es que nos encontremos atrapados sin poder salir al precio deseado. Lo mejor es comprobar que exista una actividad decente antes de abrir una posición en opciones.

Conclusión

Si después de leer este artículo se anima a formar parte de la Theta Gang, recuerde siempre una cosa: en todas estas estrategias, estamos vendiendo theta. Por tanto, lo que buscamos es que no se produzcan movimientos extremos en el subyacente durante el tiempo que tengamos vendidas las opciones, y que el paso del tiempo aumente nuestras posibilidades de obtener beneficios.

Asimismo, tampoco debemos olvidar que, aunque tuviéramos la mejor estrategia de opciones del mundo, podríamos perder mucho dinero si nos equivocamos al seleccionar los activos subyacentes sobre los que operamos. Por ello, siempre es altamente recomendable realizar un trabajo de análisis previo antes de decidirse a abrir una posición en opciones usando una de estas estrategias.

Saludos,

X-Trader