La inteligencia artificial es al trading lo que el fuego a los cavernícolas.

Un Trader Anónimo

Sin lugar a duda, el boom de la inteligencia artificial que estamos viviendo en estos días va a transformar prácticamente todas las industrias y sectores económicos. Y es que todos los días tenemos noticias sobre avances en este terreno que hacen que nombres como ChatGPT, Dall-E o Stable Diffusion no nos resulten tan ajenos. Por supuesto, el mundo del trading y los mercados financieros no es ajeno a esta revolución y, muy probablemente, veremos profundos cambios en este sector en los próximos años.

Conscientes de estos avances, desde X-Trader.net vamos a tratar de profundizar a lo largo de este año 2023 en estos temas, centrándonos sobre todo en las aplicaciones que tendrá esta revolución tecnológica en el trading. Para ello, en este primer artículo de carácter divulgativo vamos a ver qué es eso de la Inteligencia Artificial, qué aplicaciones puede tener en finanzas y trading, quiénes son algunos de los principales players en este terreno ahora mismo, y qué riesgos e implicaciones puede tener todo esto en el futuro para los mercados financieros.

Así pues, comenzamos este apasionante viaje por el fascinante mundo de este nuevo paradigma que posiblemente lo cambie todo en el trading, espero que les resulte interesante.

Oiga: ¿Qué es Eso de la Inteligencia Artificial?

La Inteligencia Artificial (generalmente abreviada como IA) es una rama dentro de la Informática que estudia cómo conseguir que las computadoras sean capaces de realizar tareas que requieren inteligencia humana, tales como el aprendizaje, el razonamiento o la comprensión del lenguaje.

Dicho de otro modo, la inteligencia artificial permite que los dispositivos puedan pensar y reaccionar como si fueran humanos para realizar tareas concretas, pero sin intervención humana.

El origen de esta rama podemos situarla en 1956, cuando John McCarthy, Marvin Minsky, Nathaniel Rochester y Claude Shannon organizan una conferencia en el Dartmouth College con el objetivo de explorar las posibilidades de desarrollar “máquinas inteligentes”. Fue en esta conferencia donde se acuñó el término “inteligencia artificial”, estableciéndose esta nueva rama como un campo de estudio independiente.

Dentro de la Inteligencia Artificial se enmarca a su vez otra rama de la que se ha hablado mucho también en años recientes, incluso aquí en X-Trader: se trata del Machine Learning (abreviado ML) o Aprendizaje Automático, el cual se centra en el desarrollo de algoritmos y técnicas que permiten que las computadoras aprendan automáticamente a partir de datos, sin ser programadas explícitamente.

Si bien es verdad que las técnicas de inteligencia artificial no habían experimentado un gran salto evolutivo en el siglo pasado, lo cierto es que los primeros veinte años del siglo XXI han vivido un crecimiento exponencial en su desarrollo, en buena medida debido al incremento en la potencia de computación pero también al desarrollo de nuevos y potentes algoritmos.

Todo ello se traduce en un sector en crecimiento exponencial: para que os hagáis una idea, según un informe de Allied Market Research, el tamaño del mercado global de IA y ML estaba valorado en unos 65.480 millones de dólares en 2020, pero se espera que alcance los 1,5 billones de dólares en 2030, lo que supone un crecimiento anual del 38%.

Como os podéis imaginar, todo este nuevo paradigma presenta un tremendo potencial e infinidad de casos de uso dentro del campo de las finanzas y, más específicamente, en el trading. Veamos a continuación qué utilidades puede tener esta tecnología.

La Evolución del Trading

Muy lejos quedan ya aquellos de negociación en los pits donde los traders se lanzaban señales de compra y venta mientras daban voces, en lo que parecía una especie de ceremonia entre salvajes donde nadie se entendía (eso es lo que parecía, en realidad sí que se entendían perfectamente).

Sin embargo, las cosas han cambiado enormemente y actualmente la negociación en los mercados se realiza de forma totalmente electrónica, lo que ha permitido conectar algoritmos que interactúen y operen de forma automática. Ya por 2013 comentábamos en esta web que la negociación automatizada representaba alrededor del 70% del volumen que se movía en la renta variable estadounidense.

Todo esto obviamente ahora no nos parece nada innovador: seguro que muchos de nuestros lectores recordarán como en los inicios de esta web hablábamos de crear estrategias de trading y automatizarlas con Tradestation (cuando esta plataforma ni siquiera se había convertido en un broker!) o desde una hoja de cálculo a través de DDE contra la API de Interactive Brokers.

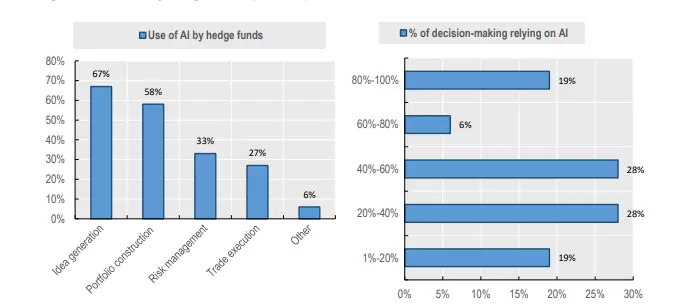

Sin embargo, con la llegada de la AI y el ML las cosas cambian y mucho, ya que con estos algoritmos es posible analizar grandes volúmenes de datos en cuestión de segundos y extraer rápidamente patrones y tendencias que, de otro modo, un humano no sería posible capaz de abarcar ni descubrir incluso dedicando varios años. Asimismo, la IA ayuda a automatizar múltiples procesos de negociación y reduce la intervención humana en tareas rutinarias, introduciendo además una ventaja clara: siempre que su algoritmo esté correctamente desarrollado y codificado, las máquinas no se cansan ni cometen errores, algo que sí le pasa a los humanos. Todo ello, evidentemente, contribuye al ahorro de tiempo y, sobre todo, de costes, algo que desde luego a los hegde funds no se les ha pasado por alto ni mucho menos, tal y como podéis ver en el siguiente gráfico:

Si bien existen innumerables aplicaciones, podemos decir que, de forma resumida, las principales aplicaciones de la IA y el ML en el mundo del trading serían las siguientes:

- Detección y análisis de patrones: sin duda, el campo donde posiblemente habrá más crecimiento por cuanto las posibilidades a priori son casi infinitas. Utilizando redes neuronales y otros modelos de aprendizaje complejos, los expertos en IA y ML tratan de identificar cuáles son los factores que explican el comportamiento de las cotizaciones con el objeto de determinar su comportamiento futuro y desarrollar en base a ellos estrategias de trading. Una vez identificado un determinado patrón de comportamiento, se evalúa su capacidad predictiva y si su calidad es buena, se implementa en forma de reglas que permitan construir una estrategia de trading.

- Evaluación de Riesgos: del mismo modo que con la IA podemos extraer patrones con carácter predictivo, también es posible utilizar elementos y datos similares para anticipar riesgos, y así evitar escenarios o mitigar acciones que puedan conducir a un incremento del riesgo de una cartera financiera.

- Análisis de Sentimiento: como decíamos anteriormente, la IA trata de replicar el comportamiento de la inteligencia humana a la hora de realizar tareas. Precisamente una de estas tareas es la comprensión del lenguaje, la cual tiene su reflejo en el campo de la IA en las técnicas de Procesamiento del Lenguaje Natural (NLP por sus siglas en inglés). Este tipo de técnicas permite realizar tareas tales como, por ejemplo, analizar el sentimiento del mercado, usando para ello las palabras contenidas en tuits o noticias. Otras utilidades de la IA en este campo incluye tareas como el reconocimiento de entidades (por ejemplo, identificar si se habla de un determinado país, empresa o divisa en un artículo) o la clasificación de textos (determinar si un documento es un balance, un contrato, un acuerdo, etc.)

- Generación de Datos Sintéticos: sin duda, los datos alimentan el motor de la IA y del aprendizaje máquina, por lo que resulta vital disponer de grandes volúmenes de ellos para desarrollar modelos con cierta capacidad predictiva. Sin embargo, si no disponemos de suficientes datos o queremos crear datos nuevos que imiten el comportamiento de los ya existentes, ¿cómo lo hacemos? No hay problema: la IA es capaz de aprender las características de lo que ya exista y generar nuevos datos que parezcan realistas. En particular, para abordar esta tarea se suelen usar Redes Generativas Adversariales (GAN), con las que podremos crear por ejemplo nuevos históricos de datos que posean características similares a los de cualquier mercado financiero real.

- Detección de Fraudes: los métodos de ML pueden también utilizarse para detectar fraudes en las transacciones financieras. No en vano, la SEC o incluso nuestra propia CNMV están trabajando en este campo, tratando de detectar indicios de uso de información privilegiada con algoritmos.

Disrupción en la Industria del Trading

Pasamos a abordar otra cuestión: ¿qué compañías están rompiendo moldes aplicando la IA para crear nuevos productos y servicios en el sector del trading? Si bien resulta bastante complicado recopilar los nombres de todas las empresas que están sumándose a esta revolución, aquí van algunos nombres a tener en cuenta:

- Trading Technologies: no podíamos empezar de mejor manera esta pequeña recopilación. Como seguramente todos nuestros lectores sepan Trading Technologies (TT) es la legendaria compañía creadora de la plataforma de trading X_TRADER. En 2017 TT adquirió la compañía Neurensic para desarrollar su división de IA. Gracias a ello, TT cuenta actualmente con una plataforma de IA que identifica patrones de negociación complejos a escala masiva en múltiples mercados en tiempo real, aprovechando toda la infraestructura de datos de la que dispone. La empresa ofrece así a sus clientes la posibilidad de construir sus propias plataformas de trading algorítmico sobre esta tecnología, automatizando la entrada y salida de posiciones, y reduciendo el impacto en el mercado de las órdenes de gran tamaño, así como el riesgo de cometer errores manuales.

- GreenKey Technologies: se trata de una compañía especializada en reconocimiento automático de voz y procesamiento del lenguaje natural adquirida por VoxSmart en 2021. La tecnología creada por GreenKey Technologies permite extraer información relevante a partir de datos de voz y texto, de tal forma que puede usarse por ejemplo para analizar un discurso de un banquero central en tiempo real, o incluso para grabar una reunión y obtener datos clave de la conversación.

- Kavout: que ofrece K Score, un sistema de calificación predictiva de renta variable que utiliza conjuntos de datos amplios y diversos, como datos fundamentales, precios, indicadores técnicos y datos alternativos, y ofrece una puntuación entre 1 y 9 generada mediante la combinación de técnicas de análisis estadístico y algoritmos de clasificación basados en ML. A partir de estos resultados, Kavout ofrece diferentes servicios como recomendaciones de compra-venta de valores, o la creación de carteras a medida.

- Numerai: fundada por Richard Craib en 2015, Numerai es un proyecto en el que participan figuras muy relevantes del mundo de las finanzas cuantitativas como Howard Morgan (co-fundador de Renaissance Technologies) o Marcos López de Prado (¿necesita presentación? :D). El esquema de funcionamiento de esta compañía es verdaderamente disruptivo: Numerai ofrece ingentes cantidades de bases de datos de forma gratuita e invita a científicos de datos de todo el mundo a competir por detectar anomalías en estos datos. Los científicos de datos que participan en Numerai introducen las predicciones de sus modelos semanalmente, las cuales se unen a las de otros participantes, para realizar inversiones en acciones usando un metamodelo. A cambio, cada participante puede recibir recompensas invirtiendo en su modelo, utilizando para ello un token denominado Numeraire (NMR), obteniendo una remuneración cuando la predicción realizada es correcta. Cuantas más predicciones se entreguen de forma regular y mayor sea la tasa de acierto, mayor será la reputación en la plataforma y mayores serán las recompensas que se pueden obtener. Y todo esto sin necesidad de compartir ningún detalle acerca del modelo utilizado, y sin poder conocer las predicciones del resto de participantes, por lo que no es posible realizar ingeniería reversa de los modelos. Con todo esto, Numerai obtiene una ventaja competitiva inigualable frente a otros hedge funds al combinar las predicciones de miles de científicos de datos.

- Auquan: en este caso estamos ante una plataforma que soluciones basadas en ciencia de datos para resolver problemas de inversión a nivel institucional. Para ello, Auquan utiliza un modelo similar al de Numerai, contando con las aportaciones de una comunidad global de más de 13.000 científicos de datos de todo el mundo, algunos de los cuales trabajan en el sector privado (Google, Uber) o en el mundo académico (MIT, Oxford University). De este modo, el cliente no tiene más que suministrar los datos en bruto a estos profesionales para que procedan a su análisis. Sin duda se trata de una solución verdaderamente inteligente por cuanto crear y/o ampliar equipos internos de este tipo de profesionales es caro y lleva mucho tiempo. Por ello, no es de extrañar que entre los clientes de Auquan estén compañías del sector financiero como Optiver o Neuberger Berman.

- IntoTheBlock: por supuesto, en el terreno de la IA no podía faltar un servicio relacionado con otro de los sectores punteros en la actualidad: el de las criptomonedas. IntoTheBlock utiliza IA y técnicas de Deep Learning para generar predicciones para el precio de múltiples criptoactivos. En este proceso, los modelos de esta empresa utilizan tanto cotizaciones al contado, como precios de productos derivados y métricas on-chain.

- Trade Ideas: en el núcleo del negocio de esta compañía tenemos a Holly, una IA que cada noche analiza conjuntos de datos masivos tanto estructurados como no estructurados (actividad de mercado, noticias, redes sociales, etc.) sobre todas las acciones de EE.UU. a través de unas 40 estrategias, cada una de las cuales cuenta con múltiples algoritmos. El resultado de dicho análisis es la presentación diaria de 5 a 7 escenarios que pueden batir al mercado. Los límites de riesgo se fijan para cada estrategia, de modo que los operadores están alerta cuando se alcanzan los límites al alza o a la baja intradía. Además, automatizar la ejecución de estas operaciones con brokers como Interactive Brokers o ETRADE.

- Imperative Execution: con una plantilla compuesta por traders, analistas e ingenieros experimentados, Imperative Execution permite realizar ejecuciones óptimas a través de su producto IntelligentCross, que utiliza IA para optimizar la negociación de acciones estadounidenses. Los servicios de Imperative Execution están disponible casi a través de cualquier intermediario estadounidense a nivel institucional, y recibe más de 200 millones de órdenes de inversores al día.

- Sentieo: entre otros servicios, esta empresa proporciona un motor de búsqueda impulsado por IA que permite encontrar información financiera y noticias de empresas, recopilando contenidos tanto internos como externos en un único espacio de trabajo compartido que son sistematizados mediante técnicas de procesamiento del lenguaje natural. Con ello, cualquier analista o inversor puede acceder a una gran cantidad de información totalmente organizada y estructurada, aumentando de forma significativa la productividad.

- Two Sigma: en la línea de lo que hacen Numerai o Auquan, Two Sigma ofrece el servicio denominado AlphaStudio, que cuenta con un equipo de más de 1.600 científicos de datos en todo el mundo, que trabajan con una gigantesca base de datos de (¡atentos!)… nada menos que 71 Petabytes (por si no se sitúan, un Petabyte equivale a 1015 bytes) para realizar predicciones financieras usando IA y ML.

El Futuro del Trading: ¿Cómo Afectará el Uso de la IA a los Mercados Financieros?

Como acabamos de ver, el uso de la IA en el trading no ha hecho más que arrancar y ya se pueden contar cientos de aplicaciones potenciales. Sin embargo, el impacto que todo esto puede tener en el futuro en el comportamiento de los mercados financieros es realmente incierto.

Por ejemplo, un uso adecuado de la IA seguramente permitirá mejorar la precisión de las predicciones y reducir los costes de ejecución lo que sin duda conducirá a mejorar el proceso de formación de precios en los mercados. Pero ojo, esto es algo que puede convertirse en un arma de doble filo. Imaginemos un escenario en el que, en un determinado mercado, solo operasen IAs que podrían alcanzar un consenso acerca de la valoración de una empresa. Si eso pasara, seguramente apenas habría movimiento en los mercados. Y cualquier movimiento que se produjera sería el resultado de una reacción inmediata a nuevos flujos de información absorbidos en cuestión de milisegundos por las IAs.

Por otro lado, un uso incorrecto de la IA puede conducir a una mala toma de decisiones que genere importantes pérdidas a los inversores. Y es que ni mucho menos basta con meter los datos a la máquina y empezar a ganar dinero. Al contrario: existen varios riesgos a tener en cuenta derivados de un uso de este tipo de técnicas por parte de personas sin formación en este campo. En particular, cabe destacar los siguientes:

- Riesgo de caja negra: los sistemas de IA pueden ser difíciles de entender e interpretar. Esto puede dificultar la identificación de errores y la evaluación del impacto de los cambios.

- Riesgo de overfitting o sobreajuste: un científico de datos que no domine bien los conceptos de la IA y el ML puede forzar un sobreajuste de su modelo a los datos suministrados para su entrenamiento, lo que conduce a que ese maravilloso y prometedor patrón detectado realmente no exista, dando lugar a predicciones inexactas cuando el modelo se enfrenta a nuevos datos que no ha visto anteriormente.

- Riesgo de datos: cualquier fallo o sesgo en los datos proporcionados a una IA conducirán inexorablemente a la realización de predicciones inexactas. No debemos olvidar que la IA aprende sobre la base de lo que le enseñemos. Si los datos son defectuosos o no son adecuados para ser tratados por un determinado algoritmo, los resultados pueden ser simplemente desastrosos. De ahí que buena parte del trabajo de un científico de datos sea recopilar, preprocesar y curar los datos que va a usar.

Lo que es prácticamente seguro es que cada vez habrá más productos y servicios financieros basados en IA, ya sea en forma de estrategias de trading algorítmico o de roboadvisors, aumentando aún más si cabe la democratización del acceso al mundo de los mercados, haciéndolos más accesibles que nunca.

Ello a su vez traerá un notable incremento en la actividad y en los volúmenes negociados en los mercados, lo que sin duda impulsará los beneficios de los intermediarios, que deberán especializarse para adaptarse a esta nueva realidad, ofreciendo una amplia panoplia de servicios tales como plataformas fácilmente integrables, APIs de datos, etc. Precisamente en este apartado, tendrá más vigencia que nunca aquello de «renovarse o morir». Aquel broker que no logré adaptarse a este nuevo paradigma estará condenado a desaparecer.

Otra transformación que traerá el creciente uso de la IA en finanzas y trading será la transformación (o, directamente, la desaparición) de ciertos puestos de trabajo. Por ejemplo, la velocidad con la que una IA realiza los análisis, genera previsiones y crea informes posiblemente termine haciendo innecesaria la figura del asesor financiero, cuyas previsiones «humanas» seguramente conduzcan a unas rentabilidades sub-óptimas (salvo que también use los servicios de una IA y no se lo diga a sus clientes :D).

Conclusión

Estamos sin duda viviendo tiempos verdaderamente interesantes en los que posiblemente la Humanidad esté a punto de dar un enorme salto evolutivo gracias a la innovación que supone la IA. Visualmente, como bien apuntaba Tim Urban en su visionario artículo The AI Revolution: The Road to Superintelligence, estamos en un momento similar al del siguiente gráfico:

El trading no será ajeno a este impacto, de tal forma que los operadores, a través de la IA, podrán crear estrategias cada vez más sofisticados gracias al acceso generalizado a bases de datos cada vez más completas y a algoritmos más complejos. De hecho, muy posiblemente en el futuro los resultados de los traders se diferenciarán por el conocimiento y la calidad de sus IAs, así como por su forma de obtener y transformar los datos.

Saludos,

X-Trader